تسعیر ارز از مهم ترین پایه های دنیای تجارت و اقتصاد است و در حسابداری بسیاری از شرکت ها نیز مورد استفاده قرار میگیرد. با این حال بسیاری از افراد همچنان با نام تسعیر ارز بیگانه هستند یا در ثبت حسابداری آن به مشکل برمیخورند. در این مقاله از فینتو قصد داریم تا به صفر تا صد هرآنچه که لازم است درباره تسعیر ارز بدانید بپردازیم پس مثل همیشه تا انتها همراه ما باشید.

تسعیر ارز چیست؟

تسعیر ارز به معنای تبدیل دو واحد پولی به یکدیگر به صورت مستقیم یا به صورت غیر مستقیم (با استفاده از یک ارز واسطه) است. به عنوان مثال وقتی برای انجام یک معامله با کشور ترکیه، ریال ایران را به لیر ترکیه تبدیل میکنیم، تسعیر ارز مستقیم انجام شده است و وقتی برای انجام یک معامله با ترکیه، از دلار به عنوان ارز مبادله ای استفاده میکنیم و از واحد ارزی کشور مبدا و مقصد استفاده نمیکنیم، تسعیر ارز غیرمستقیم انجام شده است.

نرخ تسعیر ارز چیست

نرخ تسعیر ارز، در واقع نرخ ثابتی است که برای تبدیل دو ارز به یکدیگر، طی مدت مشخص تعیین میشود. در صورتی که به هر دلیلی نرخ ارز نوسانات زیادی داشته باشد، اعتبار کوتاه مدت تری برای آن نرخ تسعیر ارز در نظر گرفته میشود.

نرخ تسعیر ارز در بودجه 1403

تا سال 1402، نرخ تسعیر ارز به دلار ارزش گذاری میشد و همراه با لایجه بودجه آن سال ابلاغ میشد. اما تغییر بزرگی که در لایجه بودجه سال 1403 رخ داد، جایگزین کردن یورو به جای دلار بود. نرخ تسعیر ارز در لایحه بودجه 1403، مبلغ 31 هزاتومان به ازای هر یورو تعیین شد.

تفاوت تسعیر ارز عملیات خارجی

تفاوت تسعیر ارز در حسابداری به معنای تفاوت ناشي از تسعير ميزان معيني از يـك ارز بـه واحد پـول گزارشگري با نرخ هاي تسعير متفاوت است. منظور از واحد پول گزارشگری نیز، واحد پولی رایج هر کشوری است که شما گزارشات مالی و حسابداری خود را بر حسب آن ارائه میکنید. برای درک بهتر تفاوت تسعیر ارز به این مثال توجه کنید: تصور کنید که شما برای انجام 3 معامله با کشور ترکیه به جای واحد پولی تومان و لیر، از یورو استفاده کرده اید اما نرخ تسعیر دلار د هر معامله متفاوت بوده است، به این تفاوت میان نرخ های تسعیر دلار در این سه معامله، نرخ تسعیر ارز گفته میشود.

تسعیر ارز در حسابداری

استاندارد حسابداری شماره 16 به توضیح کامل تسعیر ارز در حسابداری پرداخته است. وقتی یک واحد اقتصادی، از تسعیر نرخ ارز در معاملات خود استفاده میکند، لازم است که ابتدا مشخص شود چه نرخی برای تسعیر ارز در معاملات خود استفاده کرده است و سپس معاملات ارزی و صورت های مالی خود را بر حسب ارز گزارشگری (ریال) تبدیل و ثبت کند. در ادامه به توضیح کامل قوانین تسعیر ارز در ترازنامه و صورتحساب های مالی میپردازیم.

“بیشتر بخوانید: حق العمل کاری چیست؟ حق العمل کاری در قانون تجارت و گمرک“

تسعیر ارز در ترازنامه

مطابق با استاندارد حسابداری 16، برای ثبت تسعیر نرخ ارز در ترازنامه، لازم است که قواعد زیر رعایت شود:

- اقلام پولي ارزي بايد با استفاده از نرخ تسعير در تاريخ ترازنامه سعير شود.

- اقلام غير پولي كه به بهاي تمام شده تاريخي برحسب ارز ثبت شده است بايد با استفاده از نرخ تسعير در تاريخ انجام معامله تسعير شود

- اقلام غيرپولي كه به ارزش منصفانه برحسب ارز ثبت شده است بايد با اسـتفاده از نـرخ تسعير در تاريخ تعيين ارزش منصفانه تسعير شود

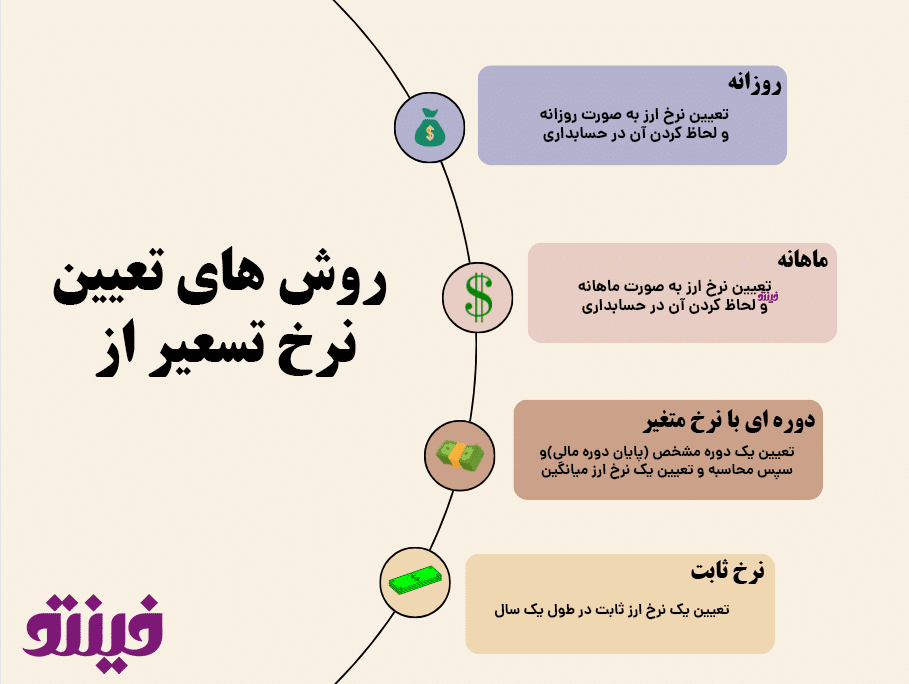

روش های تعیین نرخ تسعیر ارز

تعیین نرخ به 4 صورت روزانه، ماهانه، دوره ای و با نرخ ثابت صورت میگیرد. در ادامه هر یک از این 4 روش را باهم میخوانیم:

1- تعیین نرخ تسعییر ارز به صورت روزانه

در این روش نرخ تسعیر ارز به صورت روزانه تعیین و در حسابداری کسب و کار لحاظ میشود. این روش دقیق ترین روش تعیین و استفاده از تسعیر ارز است.

2- تعیین نرخ تسعیر ارز به صورت ماهانه

در این روش، نرخ تسعیر ارز با استفاده از محاسبه میانگین نرخ تسعیر ارز در طول یک ماه به دست می آید و در حسابداری کسب و کار لحاظ میشود. این روش همانند روش روزانه، از دقت بالایی برخوردار است.

3- تعیین نرخ ارز به صورت دوره ای با نرخ متغیر

در این روش حسابدار میتواند یک دوره مشخص (مانند پایان دوره مالی) را تعیین کند و یک نرخ تسعیر ارز را برای طول مدت این دوره مالی به صورت میانگین تعیین کند و آن را لحاظ کند. این روش از دقت کمتری نسب به دو روش بالا برخوردار است.

4- تعیین نرخ تسعیر ارز با نرخ ثابت

در این روش نرخ ارز در تمام طول سال ثابت در نظر گرفته میشود و معاملات با همان نرخ ثابت ثبت میشوند. در انتها با استفاده از تسعیر مانده حساب ها، سود و زیان را تعیین میکنند.

قوانین تسعیر ارز

قوانین تسعیر ارز برای ثبت در ترازنامه و صورت های مالی، مطابق با استاندارد حسابداری شماره 16 به شرح زیر است:

- در شرايط چند نرخي بودن ارز كه در آن، تخصيص ارز براي برخي معاملات يا واحدهاي تجاري مشمول مقررات خاص است، ثبت اوليه و تسعير اقـلام ارزي در تـاريخ ترازنامـه براساس نرخ ارز تعيين شده طبق مقررات ارزي مربوط انجام مي شود.

- بلغ دفتري اقلام براساس استانداردهاي حسابداري مربوط تعيين مي شود. براي مثال ممكـن اسـت برخي سرمايهگذاريها يا داراييهاي ثابت مشهود به بهـاي تمـام شـده تـاريخي يـا ارزش منـصفانه اندازهگيري شود. مبلغ دفتري اقلام ارزي، چه براساس بهاي تمام شده تاريخي تعيين شده باشد و چه برمبناي ارزش منصفانه، طبق اين استاندارد به ريال تسعير مي شود.

- تفاوت هاي ناشي از تسويه يا تسعير اقلام پولي ارزي واحد تجاري به نرخهايي متفاوت با نرخهايي كه در ثبت اوليه اين اقلام يا در تسعير اين اقلام در صورتهاي مالي دوره قبل بكار رفته اسـت ، بايـد به عنوان درآمد يا هزينه دوره وقوع شناسايي شود. شناخت تفاوتهاي تـسعير مطـرح شـده در بندهاي 19 الي 23 و همچنين تفاوت تسعیر ارزي كـه طبـق اسـتاندارد حـسابداري شـماره 13 در قالب مخارج تأمين مالي قابل احتساب در بهاي تمام شده دارايـي واجـد شـرايط مـي باشـد، از اين قاعده مستثني است.

- چنانچه نرخ تسعير در فاصله تاريخ انجام معامله و تاريخ تـسويه اقـلام پـولي مربـوط بـه معاملات ارزي تغيير كند، تفاوت تسعير بوجود مي آيد. اگر معاملات در همـان دوره وقـوع تسويه شود كليه تفاوتهاي تسعير در همان دوره شناسايي مي شود، ليكن هر گاه معاملات در يكي از دوره هاي مالي بعد تسويه شـود، تفـاوت تسعيـر در هر يك از دوره هاي مالي تا دوره تسويـه، با توجه به تغيير در نرخهاي تسعير طي آن دورهها تعيين و شناسايي مي شود.

- تفاوت هاي تسعير معاملات انجام شده بين يك واحد تجـاري اصـلي و واحـدهاي تجـاري فرعي آن و نيز بين واحدهاي تجاري فرعي يك واحد تجاري اصلي، در صـورت هاي مـالي واحد تجاري همانند تفاوتهاي ناشي از معاملات انجام شده با ساير اشـخاص، بـه عنـوان بخشي از سود و زيان دوره گزارش مي شود.

- “سود و زيان حاصل از تسعير دارايي ها و بدهي هاي ارزي شركتهاي دولتي، درآمد يا هزينـه تلقي نمي گردد. مابه التفاوت حاصل از تسعير داراييها و بدهي هاي مذكور بايـد در حـساب ذخيره تسعير دارايي ها و بدهي هاي ارزي منظور شود. در صورتي كه در پایان سال مالی، مانده حساب ذخيره بدهكار باشد، اين مبلغ به حساب سـود و زيـان همـان سـال منظـور خواهد شد.

- تفاوت هاي تسعير آن گروه از اقلام پولي كه ماهيتاً بخشي از خالص سرمايه گـذاري در يـك واحـد مستقل خارجي را تشكيل مي دهد، باي د تا زمان واگذاري خالص سرمايه گذاري به عنـوان حقـوق صاحبان سرمايـه در ترازنامه طبقه بندي شـود و در صورت سود و زيان جامع انعکاس يابـد . اين تفاوت ها بايد در زمان واگذاري سرمايه گذاري، طبق بند 41 به حـساب سـود و زيـان انباشـته منظور شود.

- تفاوت هاي تسعير يك بدهي ارزي كه به عنوان حفـاظ خـالص سـرمايه گـذاري واحـد تجـاري در يك واحد مستقل خارجي محسوب مي شود بايد تا زمان واگذاري خالص سرمايه گذاري به عنوان حقوق صاحبان سرمايه در ترازنامه طبقه بندي شود و در صورت سود و زيان جامع انعكاس یابد. در زمان واگذاري يك واحد مستقل خارجي ، مبلغ انباشته تفاوتهاي تسعير اقلام ارزي مربـوط بـه آن واحد مستقل خارجي كه تا پايان دوره مالي قبل در سر فصل حقوق صاحبان سرمايه منعکس شده است بايد در دوره واگذاري به حساب سود و زيان انباشته منظور شود.

ارسال رایگان صورتحساب الکترونیکی به سامانه مودیان

با استفاده از نرم افزار حسابداری آنلاین فینتو میتوانید به صورت رایگان و در هر زمان و از هر کجا صورتحساب الکترونیکی خود را به سامانه مودیان ارسال کنید. نرم افزار حسابداری فینتو یک نرم افزار آنلاین (ابری) است و نیازی به نصب نرم افزارهای فیزیکی ندارد. بنابراین شما میتوانید همین حالا و با کلیک بر روی تصویر زیر، حساب کاربری خود را ایجاد کنید و به مدت 30 روز به طور کاملا رایگان از تمامی امکانات نرم افزار حسابداری فینتو از جمله ارسال صورتحساب الکترونیکی، ساخت فایل csr , کلید عمومی و خصوصی و همچنین تمام امور مالی و حسابداری خود رسیدگی کنید.