طبیعتاً این حق مودیان مالیاتی است که بتوانند به میزان مالیاتی که برای شغل شان محاسبه شده و به آن ها ابلاغ شده اعتراض کنند. اعتراض مالیاتی البته مراحلی دارد که باید آن را رعایت کرد. رعایت نکردن مراحل اعتراض مالیاتی می تواند باعث هدر رفتن وقت و پول مودیان مالیاتی شود. بی آن که نتیجه مطلوبی حاصل گردد.

قبل از اعتراض مالیاتی باید چه کارهایی را انجام داد؟

فرض کنیم شما یک مودی مالیاتی هستید که نسبت به میزان مالیات خود اعتراض دارید. برای اینکه اعتراض خود را از طریق قانونی پیگیری کنید لازم است پیش از هرچیزی برخی مقدمات را آماده کنید. اول از همه باید مشخص کنید که دلیل اعتراض تان چیست؟ اگر دلیل محکمی برای اعتراض به مالیات خود دارید، باید به فکر جمع آوری مدارک و ادله محکم بیفتید. با جمع آوری مدارک لازم شما می توانید اعتراض خود را به صورت قانونی پیگیری کنید. که قدم اول برای پیگیری این اعتراض ها آشنایی با چگونگی اعتراض و پیگیری آن است. در ادامه قدم به قدم آنچه باید قبل از اعتراض به مالیات خود بدانید را توضیح داده ایم.

قدم اول، آشنایی با نحوه رسیدگی به اعتراض مالیاتی

وقتی که برگ تشخیص میزان مالیات صادر می شود و به دست مودی می رسد، از زمان ابلاغ این نامه، مودی اگر نسبت به مبلغ یا جزئیات آن اعتراضی داشته باشد، به مدت سی روز فرصت دارد تا اعتراض مالیاتی خودش را به صورت مستقیم و یا به وسیله یک وکیل تام الاختیار اعلام کند. برای اعلام اعتراض مالیاتی بایستی فرد مدارک لازم را جمع آوری نموده و وکیل فرد یا خود او، مدارک و دلایل جمع آوری شده را به اداره مالیات تحویل داده و اعتراض خود را رسماً اعلام کند. به این وسیله اداره مالیات مورد نظر مؤظف خواهد بود تا به اعتراض مالیاتی رسیدگی کرده و پس از رسیدگی حکم مجدد خود را اعلام کرده و به صاحب اعتراض ابلاغ نماید.

مدت زمان رسیدگی به یک اعتراض مالیاتی

بر طبق قوانین اداره مالیات، پس از اینکه مودی مالیاتی، اعتراض خود را با ادله لازم به اداره مالیات تحویل داد، این اداره و در واقع رئیس اداره امور مالیاتی و یا هیئت ممیزه کل وظیفه دارد پس از ثبت کردن درخواست فرد معترض، در دفتر خود در مدت زمانی که نباید بیش از سی روز به طول بیانجامد، اعتراض مالیاتی فوق را بررسی کرده و حکم نهایی را به مودی معترض اعلام کند. این مدت زمان دقیقاً از تاریخ اعلام اعتراض مالیاتی محاسبه شده و به طور قانونی نباید بیش از یک ماه طول بکشد.

چه حالت هایی ممکن است در پیگیری اعتراض مالیاتی پیش بیاید

حالت الف – چنانچه دلایل ذکر شده و مدارک ارائه شده توسط مودی اعتراض کننده مورد قبول رئیس اداره امور مالیاتی یا ممیز کل قرار گرفته و برای رد کردن مندرجات برگ کفایت کند. در این حالت رئیس اداره امور مالیاتی ضمن اینکه اقدام به رد کردن مندرجات برگه تشخیص می کند، مراتب حاصل شده را در برگ تشخیص وارد نموده و امضاء می کند.

حالت ب – چنانچه پس از بررسی ادله اعتراض مالیاتی فوق، رئیس اداره امور مالیاتی به این نتیجه برسد که درآمد ابراز شده توسط مودی قابل تعدیل است، و این تعدیل مورد تأیید خود مودی معترض هم باشد. در این صورت مراتبی که مورد توافق قرار گرفته است باید در بالای برگه تشخیص منعکس شده و سپس به تأیید رئیس اداره امور مالیاتی، مسئولین مربوطه و مودی یا وکیل تام الاختیار او برسد.

حالت ج – اگر دلایل ارائه شده توسط مودی یا وکیل تام الاختیار او، مورد تأیید رئیس اداره امور مالیاتی و یا هیئت ممیزه کل قرار نگیرد، و این هیئت با رد مندرجات برگه تشخیص و یا تعدیل درآمد مودی اعتراض کننده موافق نباشد، در این صورت لازم است تا دلایلی که باعث شده مدارک مودی مورد تأیید نباشد در بالای برگ تشخیص مودی ذکر شده و در نهایت پرونده مودی معترض برای پیگیری مراحل بعدی اعتراض مالیاتی به هیئت حل اختلاف مالیاتی بدوی فرستاده شود.

قدم دوم، رسیدگی به اعتراض مالیاتی در هیئت حل اختلاف بدوی

اگر حکم ابلاغ قانونی شده باشد، ولی مودی اقدامی انجام نداده باشند. بر طبق قوانین مواد 203 و 208 ق.م.م، این فرایند در حکم اعتراض مالیاتی مودی به حساب آمده و پرونده جهت بررسی بیشتر به هیئت حل اختلاف بدوی ارجاع داده می شود. همچنین اگر رئیس اداره امور مالیاتی و یا هیئت ممیزه کل، مدارک و دلایل ارائه شده توسط مودیان را برای اعتراض مالیاتی مورد قبول تشخیص ندهند پرونده به هیئت حل اختلاف مالیاتی بدوی ارجاع داده می شود.

آشنایی با هیئت حل اختلافات مالیاتی بدوی و اعضای آن

اعضای هیئت حل اختلافات مالیاتی بدوی از سه نفر تشکیل می شود. که یک نفر باید نماینده سازمان امور مالیاتی کشور باشد، یک نفر قاضی باشد که می تواند شاغل و یا بازنشسته باشد. و نفر سوم که نماینده اتاق بازرگانی، یا مجمع های صنفی و یا دیگر مجمع های حرفه ای خواهد بود. از زمان تاریخ ابلاغ پرونده این هیئت به مدت ده روز فرصت دارد تا تشکیل جلسه داده و به اعتراض مالیاتی مودی رسیدگی کند. این تاریخ تنها در صورتی قابل تغییر است که مورد درخواست مودی و یا وکیل تام الاختیار او باشد و به تأیید اعضای هیئت نیز برسد. گفتنی است جلسه هیئت حل اختلاف مالیاتی بدوی با حضور سه نفر از اعضا رسمی بوده و رأی هیئت با توجه به رأی اکثریت تعیین می شود؛ که این رأی لازم الاجرا بوده و قطعی است. البته نظر اقلیت مخالف نیز در هنگام انشاء رأی باید ذکر شود.

قدم سوم، رسیدگی به پرونده اعتراض مالیاتی در هیئت حل اختلاف تجدید نظر

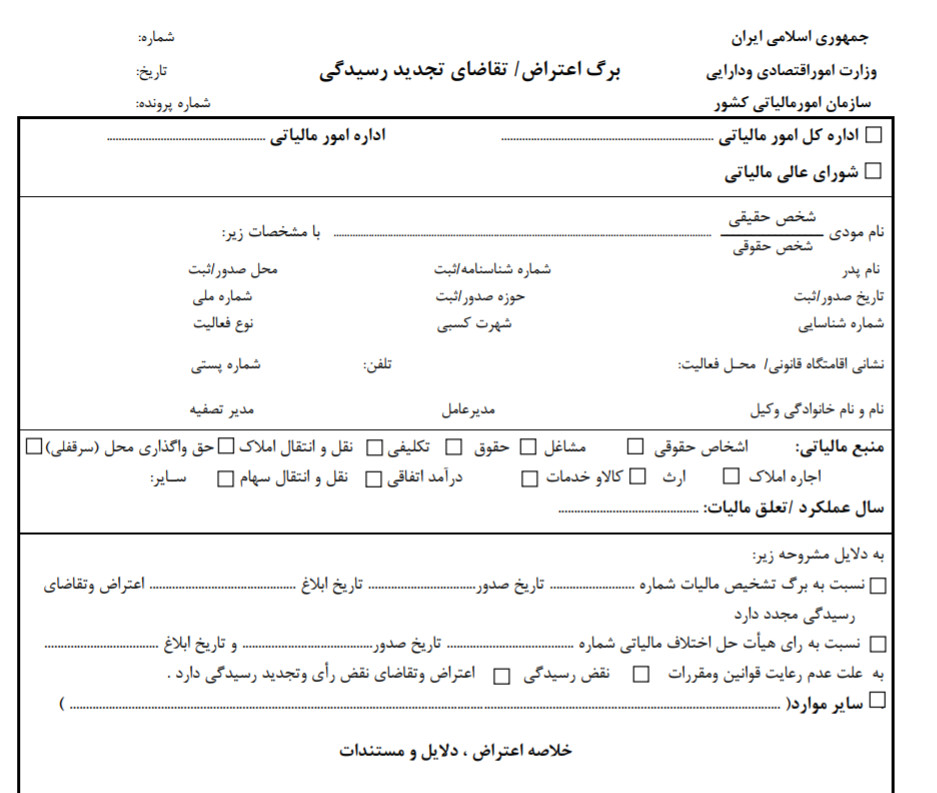

اگر پس از ابلاغ رأی هیئت حل اختلاف مالیاتی بدوی، مودی همچنان به رأی صادر شده اعتراض داشته باشد، این امکان را دارد که در طول بیست روز از زمان ابلاغ رأی، اعتراض خود را به هیئت حل اختلاف تجدید نظر اعلام کرده و درخواست تجدید نظر کند. در این صورت مودیان بر پایه اعتراض مالیاتی خود، وظیفه دارند پیش از پیگیری پرونده در هیئت حل اختلاف، میزان مالیات مورد پذیرش خود را پرداخت کرده و سپس نسبت به مازاد آن اعتراض خود را به هیئت اختلاف تجدید نظر اعلام کنند.

قدم چهارم، پیگیری اعتراض مالیاتی در شورای عالی مالیاتی

اگر مودی پس از اعلام رأی هیئت اختلاف تجدید نظر، همچنان نسبت به حکم صادر شده معترض باشد، یک ماه فرصت دارد تا با ارائه تمامی مدارک و تصاویر احکام صادر شده به شورای عالی مالیاتی مراجعه کرده و اعتراض خود را ثبت کند. البته مودی مؤظف است مالیات ذکر شده را پرداخت کرده و یا به همان میزان تضمین بانکی یا ملکی ارائه کند. یا اینکه ضامنی که مورد قبول اداره مالیات باشد معرفی کند.

فینتو:

فینتو یک سیستم آنلاین برای محاسبه حقوق و دستمزد می باشد.با این سیستم شما به سادگی قادر خواهید بود تا حقوق و دستمزد کارکنان خود را با صرف کمترین زمان و پرداخت کمترین تعرفه ها،محاسبه کنید و فیش حقوقی چاپ کنید. همچنین در سیستم حقوق و دستمزد فینتو می توانید دیسکت بیمه، مالیات و بانک را به سادگی در یافت کنید.منتظر چی هستید! ثبت نام کنید و لذت ببرید.