بستن حساب ها در حسابداری از مهم ترین دغدغه های هر کسب و کاری در انتهای هر دوره مالی است. اگر مسئول امور مالی یا صاحب یک کسب و کارَش هستید این مقاله برای شما است چرا که از صفر تا صد به هرآنچه لازم است درباره بستن حساب های موقت و دائمی بدانید پرداخته ایم.

انواع حساب ها در حسابداری

خوب است که پیش از پرداختن به آموزش نحوه بستن حساب ها نگاهی به توضیح انواع حساب ها در حسابداری داشته باشیم. انواع حساب ها در حسابداری به دو دسته زیر طبقه بندی میشود:

حساب های دائمی (حساب های ترازنامه ای)

حساب های دائمی که به آن ها حساب ترازنامه ای هم گفته میشوند به حساب هایی گفته میشود که به دوره مالی بعد منتقل میشوند. دلیل اینکه حساب های دائمی به حساب ترازنامه ای هم شناخته میشود این است که تمام اقلامی که در ترازنامه وجود دارد (دارایی، بدهی و سرمایه) زیر مجموعه حساب های دائمی هستند.

حساب های موقت (حساب های سود و زیانی)

حساب های موقت یا حساب های سود و زیان به حساب هایی گفته میشود که مطابق با اصل تطابق حسابداری، در انتهای سال مالی مانده آن ها صفر خواهد شد و بسته میشوند و به دوره مالی بعدی منتقل نمیشوند. زیر مجموعه های حساب موقت، اقلامی مانند حساب های فروش و درآمد، صاحبان سرمایه و هزینه و برداشت هستند. هیچکدام از زیر مجموعه های حساب های موقت در ترازنامه درج نمیشود.

بستن حساب در حسابداری چیست

به طور خلاصه میتوان گفت که منظور از بستن حساب در حسابداری، صفر کردن مانده هر حساب است. بستن حساب ها در دو حالت زیر انجام میشود:

- بستانکار کردن مانده نهایی حساب های دارای مانده بدهکار

- بدهکار کردن مانده نهایی حساب های دارای مانده بستانکار

به زبان بسیار خودمانی و ساده میتوان گفت که برای بستن حساب، به منظور صفر کردن مانده هر حساب، مانده آن را معکوس میکنیم (حساب دارای مانده بدهکار، بستانکار میشود و حساب دارای مانده بستانکار، بدهکار میشود)

بیشتر بخوانید: حسابداری نقدی چیست؟ نمونه ثبت حسابداری نقدی

بستن حساب های موقت

بستن حساب های موقت به معنی انتقال مانده این حساب ها به حساب های دائمی به منظور صفر شدن حساب های موقت است. چرا که مطابق با اصل تطابق در حسابداری، در انتهای هر دوره مالی باید حساب های موقت صفر شوند و هنگام شروع دوره مالی جدید نباید مانده ی دوره قبلی در این حساب ها وجود داشته باشد. در ادامه با هم آموزش بستن حساب های موقت را میخوانیم

آموزش بستن حساب های موقت

برای بستن حساب های موقت از یک حساب موقت دیگر، به نام سود و زیان به عنوان واسطه استفاده میکنیم. در نهایت مانده حساب سود و زیان بیانگر سود و زیان ما طی آن دوره مالی است که به حساب سرمایه منتقل میشود و بسته میشود. برای بستن حساب های موقت با استفاده از حساب سود و زیان به ترتیب زیر اقدام میکنیم:

مرحله 1- آموزش بستن حساب درآمد یا فروش

حساب درآمد/ فروش دارای بستانکار را بدهکار میکنیم و حساب سود و زیان به اندازه مجموع حساب های درآمد/فروش بستانکار میشود

مرحله 2- آموزش بستن حساب هزینه

حساب های هزینه ای که دارای بدهکار هستند را بستانکار میکنیم و حساب سود و زیان به اندازه مجموع حساب های هزینه بدهکار میشود.

مرحله 3- بستن حساب های سود و زیان

بعد از بستن تمامی حساب های درآمد و هزینه، نوبت بستن حساب های سود و زیان است. مبلغ مانده حساب های سود و زیان نشان دهنده سود و زیان خالص طی آن دوره مالی است. در صورتی که مانده این حساب بستانکار باشد، بیانگر سود خالص و چنانچه بدهکار باشد بیانگر زیان خالص است. برای بستن حساب و زیان به شیوه زیر عمل میکنیم:

- اگر حساب سود و زیان دارای بدهکار باشد این حساب را به اندازه مبلغ مانده، بستانکار میکنیم و حساب سود و زیان انباشته به همان اندازه بدهکار میشود

- اگر حساب سود و زیان دارای بستانکار باشد این حساب را به اندازه مبلغ بستانکار، بدهکار میکنیم و حساب سود و زیان انباشته به همان اندازه بستانکار میشود

مرحله 4- بستن حساب های برداشت

حساب های برداشت که غالبا دارای ماهیت بدهکار هستند را به اندازه میزان مانده بستانکار میکنیم و حساب سرمایه به اندازه همان مبلغ بدهکار میشود.

بیشتر بخوانید: صورت سود و زیان چیست؟ آموزش محاسبه صورت سود و زیان

آموزش بستن حساب های دائم

برای بستن حساب های دائم که مانده آن ها به دوره یا دوره های بعدی منتقل میشوند به شیوه زیر عمل میکنیم:

1- صدور تراز اختتامیه

برای بستن حساب های دائم لازم است مانده این حساب ها به وسیله حساب واسط “سند اختتامیه ” صفر شود که به این کار صدور سند اختتامیه میگوییم. برای صادر کردن سند اختتامیه نیز لازم است مواردی چون ذخیره مالیات، اندوخته قانونی و موارد مشابه بررسی و ثبت حسابداری آن ها انجام شود که در ادامه باهم خلاصه آموزش محاسبه مالیات و اندوخته قانونی را میخوانیم:

محاسبه ذخیره مالیات

برای محاسبه ذخیره مالیات لازم است که میزان سود را در نرخ مالیاتی ( به طور مثال مالیات عملکرد نرخ 25%) دارد ضرب کنیم و سایر معافیت های مالیاتی که مشمول آن هستیم را نیز از سود کسر کنیم. مبلغ باقی مانده ذخیره مالیات عملکرد است که البته به صورت علی الحساب است و رقم قطعی آن در رسیدگی مالیاتی مشخص خواهد شد.

برای درک بهتر نحوه محاسبه ذخیره و همچنین آموزش ثبت حسابداری آن این مثال را بام مرور میکنیم: تصور کنید که شرکتی در انتهای سال مالی خود، 1 میلیارد تومان سود داشته است، اگر در نظر بگیریم که این شرکت مشمول هیچ معافیتی نیسا و مالیات عملکرد (مالیات بر درآمد) آن با نرخ 25% محاسبه خواهد شد، برای محاسبه ذخیره مالیات، نرخ مالیاتی را در مبلغ سود این شرکت میکنیم که برابر خواهد بود با:

250.000.000 = 25 * 1.000.000.000

ذخیره مالیات علی الحساب این شرکت برابر با 250 میلیون تومان است و برای ثبت حسابداری آن حساب سود و زیان به میزان 250 میلیون تومان بدهکار و حساب ذخیره مالیات به همین اندازه بستانکار خواهد شد.

محاسبه اندوخته قانونی

پیش تر در یک مقاله به طور کامل درباره اندوخته قانونی و روش های محاسبه آن توضبح داده ایم که پیشنهاد میکنیم این مقاله را بخوانید. اما به طور خلاصه لازم است که اندوخته قانونی و سایر اندوخته ها را محاسبه کنید که در ادامه به صورت خلاصه آموزش آن هارا میخوانیم:

- اندوخته قانونی: همانطور که پیشتر در مقاله اندوخته قانونی چیست؟ توضیح داده ایم، هر شرکتی موظف است که هر سال 5،% از سود خود را به اندوخته قانونی در نظر بگیرد. هنگامی که میزان اندوخته قانونی به اندازه 10% از سرمایه شرکت شد، ذخیره اندوخته قانونی اختیاری است. بنابراین برای محاسبه اندوخته قانونی ابتدا باید سود خالص محاسبه شود (در صورتی که شرکت زیان سنواتی دارد ، میزان زیان را نیز کسر میکنیم) و یک بیستم از سود خالص باقی مانده به عنوان اندوخته قانونی در نظر گرفته میشود.

- سایر اندوخته ها: ممکن است مطابق با نظر هیئت مدیره، اندوخته های دیگری مانند اندوخته احتیاطی، یا اندوخته توسعه و تکمیل نیز در شرکت وجود داشته باشد، برای محاسبه این اندوخته ها نیز، ابتدا سود خالص شرکت را حساب میکنیم (در صورت وجود زیان، ابتدا زیان را از سود کم میکنیم) و سپس در صورتی که به طور مثال اندوخته احتیاطی داشته باشین، 10% از سود خالص را به عنوان اندوخته احتیاطی محاسبه میکنیم. سپس به اندازه مبلغ اندوخته، حساب سود و زیان را بدهکار و حساب اندوخته را بستانکار میکنیم.

بیشتر بخوانید: اندوخته قانونی چیست؟ تمام نکاتی که باید درباره اندوخته قانونی بدانید

2-صدور سند افتتاحیه

مانده تمامی حساب های “سند اختتامیه” توسط حساب واسط دیگری به نام “تراز افتتاحیه” به دوره مالی بعد منتقل میشود.

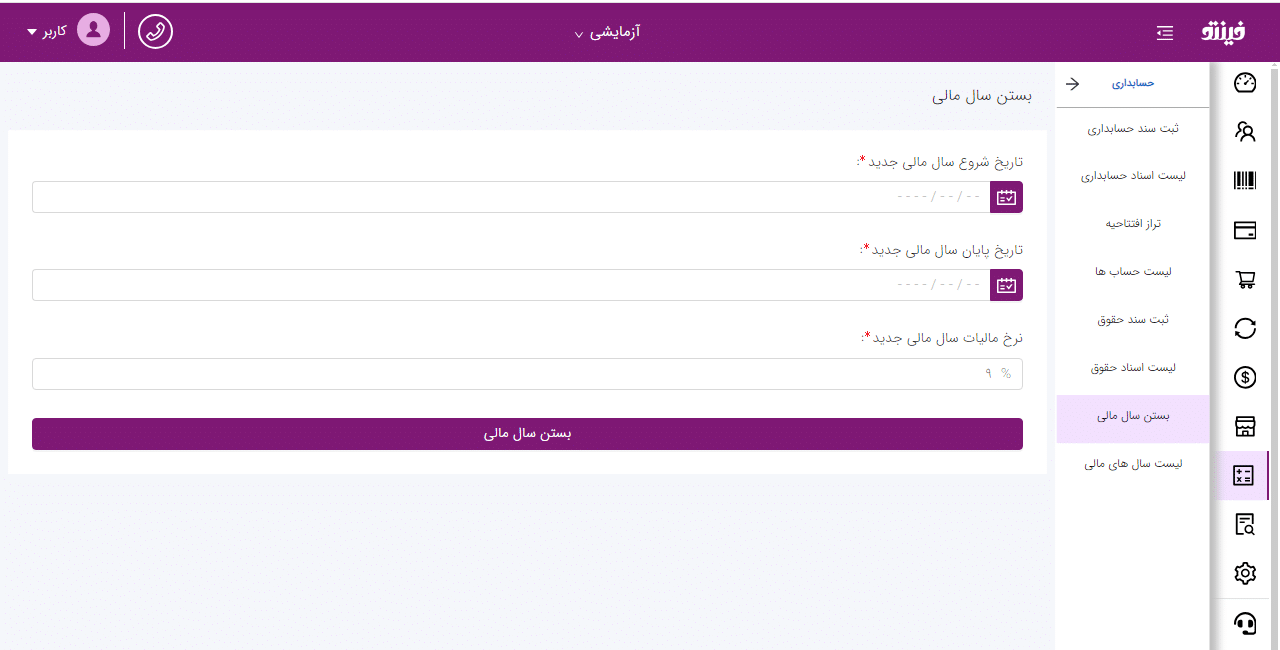

با استفاده از نرم افزار حسابداری آنلاین فینتو میتوانید به تمام امور مالی و حسابداری خود رسیدگی کنید و در انتهای هر دوره مالی حساب های موقت و دائم خود را ببندید. نرم افزار حسابداری فینتو 15 روز مهلت استفاده کاملا رایگان از تمامی امکانات نرم افزار را برای شما فراهم کرده است و شما میتوانید همین حالا و با ایجاد یم حساب کاربری در فینتو، رسیدگی به تمام امور مالی و حسابداری و همچنین ارسال رایگان صورتحساب الکترونیکی به سامانه مودیان را با فینتو آغاز کنید.