مالیات بر دارایی یکی از انواع مالیات های متدوال است که همه ما با آن سر و کار داریم. این مالیات شامل قوانین مختلفی است که طی سال های اخیر دستخوش تغییرات مهم و اساسی شده اند که لازم است آنها را بدانید تا هنگام محاسبه و پرداخت مالیات دچار اشتباه نشوید. ما در این مقاله از فینتو، تمام آنچه که لازم دارید درباره این دسته از مالیات و آخرین تغییرات قوانین آن بدانید را جامع و ساده برای شما آماده کرده ایم. با ما همراه باشید.

مالیات بر دارایی چیست ؟

در مقاله های قبلی فینتو اشاره کردیم که مالیات به دو نوع مستقیم و غیرمستقیم تقسیم میشود. مالیات بر دارایی یکی از انواع مالیات مستقیم به شمار میرود. در واقع مالیاتی است که به دارایی های خالص یک فرد از جمله سود، املاک، خودرو، سهام و غیره تعلق گرفته و افراد چه آن دارایی را خود کسب کرده باشند و چه به عنوان ارث به آنها رسیده باشد، موظف به پرداخت درصدی از آن به عنوان مالیات بر دارایی طبق تعرفه های محاسبه شده توسط اداره مالیات هستند. لازم به ذکر است که این نوع از مالیات با اسم مالیات بر ثروت هم شناخته میشود.

مالیات بر دارایی شامل چه مواردی است؟

این قوانین سال 1366 در ایران به تصویب رسید و شامل پنج مورد بود که طی دهه های اخیر دستخوش تغییراتی شده است. این موارد شامل:

- مالیات سالیانه بر روی ملک و مسکن

(در دهه 80 حذف شد اما از سال 99 طبق قانون جدید، ملک و خانه هایی که طبق تعریف دولت، لوکس محسوب میشوند مشمول این مالیات میگردند.)

- مالیات بر ملک و مستغلات خالی

(این مورد نیز در دهه های اخیر حذف شده بود؛ اما از سال 99، دولت به منظور تنظیم بازار مسکن و جلوگیری از آشفتگی آن، مجددا این مالیات را برقرار کرده است.)

- مالیات بر زمین های بایر

(این مالیات در سال66 وضع گردید؛ اما در دهه 80 حذف شد و تا امروز که این مقاله را برای شما آماده کردهایم، دیگر وجود ندارد.)

- مالیات بر ارث

- مالیات حق تمبر

حالا در پایین تمامی موارد بالا را به طور کامل باهم مرور خواهیم کرد.

مالیات سالیانه بر روی ملک و مسکن

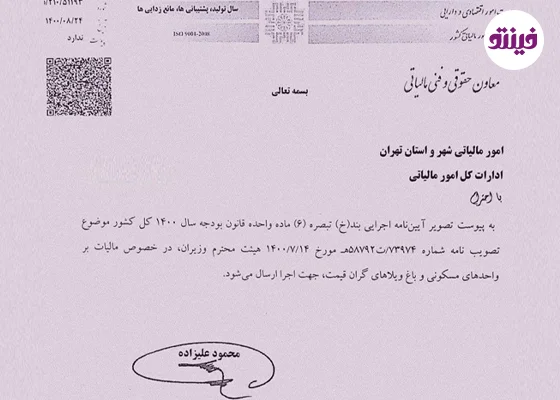

(ابلاغیه سازمان امور مالیاتی کشور درباره مالیات بر ملک و خانه های لوکس در سال 1400)

همانطور که پیش از این اشاره کردیم، در دهه 80 مالیات بر روی ملک و مسکن از موارد مالیات بر دارایی حذف شده بود؛ اما در سال 99 تحت عنوان مالیات بر خانه های لوکس، مجددا در لیست موارد مشمول مالیات قرار گرفت و طبق آخرین تغییرات سال 1401، تمامی خانهها و باغ ویلاهایی که ارزشی بیشتر از 15 میلیارد تومان داشته باشند، موظف به پرداخت این نوع از مالیات هستند.

| ارزش ملک | تعرفه مالیات |

| مبلغ ملک تا سقف 15 میلیارد تومان | معاف از مالیات |

| مبلغ ملک بیشتر از 15 میلیارد تومان | نسبت به مازاد 15 میلیارد تومان، 2 در هزار |

برای اینکه بهتر متوجه این موضوع شوید به مثالی که در زیر برایتان میگویم توجه کنید :

فرض کنیم که ارزش ملک شخصی 25میلیارد تومان باشد. این یعنی مازاد ارزش ملک او نسبت به 15میلیارد تومان، 10میلیارد است. حالا عدد 2 را در 10 میلیارد ضرب میکنیم و جواب را تقسیم بر 1000 میکنیم که در اینجا مبلغ 20 میلیون تومان به دست می آید. این رقم، میزان مالیات برای این ملک خواهد بود.

نکته جالب توجه این است که در سال 1400، حدود 100ملک شناسایی شدند که میزان مالیات هریک از آنها 200میلیون تومان محاسبه شده بود.

نکته1- واحدهای مسکونی یا ویلاهایی که در حال ساخته شدن هستند، شامل مالیات نمیشوند و مالیات آنها پس از تکمیل و اتمام ساخت لحاظ خواهد شد.

نکته 2- درصورتی که ملک فروخته شود یا به هر صورت مالکیت آن تغییر کند، وظیفه پرداخت مالیات بر عهده کسی است که از ابتدای سال 1401 به صورت قانونی مالک آن ملک محسوب میشود.

بیشتر بخوانید: مالیات بر درآمد املاک چیست؟

مالیات بر ملک و مستغلات خالی

طبق قانون جدید مالیات بر دارایی، چنانچه یک واحد مسکونی بیشتر از 4 ماه یا 120 روز خالی بماند، مشمول مالیات خواهد بود. این مالیات شامل شرایط زیر نیز می باشد:

- اگر بیشتر از 4 ماه از سند زدن ملک یا بیشتر از 1سال از صدور پایان کار آن گذشته باشد.

- اگر در مورد اجاره یا وقف آن ملک، مشکل یا ابهامی وجود داشته باشد.

نکته 1- املاک و مستغلات خالی واقع در شهرهایی که کمتر از 100هزارنفر جمعیت دارند، از پرداخت مالیات معاف هستند؛ اما لازم است که آن ملک را حتما در سامانه ثبت نمایند. درغیر این صورت ممکن است که مشمول پرداخت مالیات شوند.

نکته 2- اگر فردی صاحب 5 خانه خالی یا کمتر باشد، میزان مالیات برای او در سال اول 6%، در سال دوم 12% و در سال سوم 18% محاسبه میشود.

نکنه 3- اگر فردی دارای 5 خانه خالی یا بیشتر باشد، مالیات او دو برابر میزان مالیاتی که در بالا ذکر کردیم خواهد بود.

نکته4- این نوع از مالیات شامل املاک تجاری نمیشود.

مالیات بر اراضی بایر

این مالیات مدت ها است که حذف شده و تا زمان نوشتن این مقاله، شامل قوانین جدیدی نشده است. درصورتی که قوانین مربوط به آن تغییر کند، این مقاله به روز رسانی خواهد شد.

مالیات بر ارث

همانطور که پیش از این اشاره کردیم، یکی از موارد مالیات بر دارایی، مالیات بر ارث است که همه ما یا به طور مستقیم دست کم یک بار درگیر آن شده ایم یا درباره آن بسیار و به دفعات شنیده ایم.

ارث، شامل اموال و دارایی هایی است که پس از فوت شخص و کسر و تسویه بدهی ها، اقساط و تعهدهای مالی وی، به بازماندگانش میرسد. بازماندگان به سه دسته زیر تقسیم میشوند که مطابق با طبقه بندی که در آن قرار دارند شامل مقدار ارث و به دنبال آن مالیات بر ارث متفاوتی میشوند.

|

سهم الارث طبقه اول |

پدر، مادر، فرزند، نوهها |

|

سهم الارث طبقه دوم |

پدربزرگ، مادربزرگ، خواهر، برادر، خواهر و فرزندان آنها |

|

سهم الارث طبقه سوم |

عمو، عمه، دایی، خاله متوفی و فرزندان آنها |

مالیات بر ارث از سال 95 به بعد شامل تغیراتی در محاسبه و همینطور معافیت های مالیاتی شده است. درحال حاضر به این صورت محاسبه می شود که تمامی دارایی های فرد فوت شده بررسی میشود و در دسته بندی های تعریف شده از سوی اداره مالیات قرار میگیرد. پس از آن مطابق با تعرفه مالیاتی که شامل آن دسته بندی میشود، به مالیات تعلق میگیرد.

بیشتر بخوانید: درباره مالیات بر ارث چه میدانید؟

در چه مواردی افراد از پرداخت مالیات بر ارث معاف میشوند؟

در تغییرات سال 95 به بعد، موارد زیر از پرداخت مالیات بر ارث معاف میشوند:

- اساس ضروری زندگی شخص فوت شده ( با نام قانونی اساس البیت)

- وجه هایی که شخص بابت بازنشستگی، پس انداز و مزایای خدمتش دریافت کرده و همینطور مبلغی که بابت بازخرید، اخراج، مرخصی استحقاقی استفاده نشده و انواع بیمه از جمله بیمه تامین اجتماعی، بیمه های عمر و هرگونه مبلغ پرداختی که کارفرما یا بیمه گذار به او پرداخت کرده است.

- اموال شهیدان انقلاب که به وارث های طبقه اول و دوم رسیده است.

اگر وراث مبلغ مالیات بر ارث را پرداخت نکنند چه خواهد شد؟

چنانچه وراث متوفی مالیات بر ارث را پرداخت ننمایند، در این صورت اموال شخص فوت شده از لحاظ قانونی به آنها منتقل نخواهد شد و مالکیت آن اموال را به دست نخواهند آورد. لازم به ذکر است که این فرار مالیاتی شامل جریمه های متفاوتی از سمت اداره مالیات نیز خواهد شد.

مالیات بر تمبر

آخرین مورد از مالیات بر دارایی، مالیات بر حق تمبر است که به صورت مستقیم از اشخاص بابت باطل و الصاق تمبر گرفته میشود. اگر شخصی به پروانه کسب احتیاج داشته باشد، لازم است که طبق تعرفه قانونی مبلغ10هزار تومان برای صدور پروانه کسب و مبلغ 5 هزار تومان برای تجدید پروانه کسب به عنوان مالیات بر تمبر باطل و الصاق کند.

چه کسانی از مالیات بر تمبر معاف هستند؟

تعاونیها شامل مالیات بر تمبر نمیشوند. همچنین شرکتهایی که در مناطق آزاد شروع به فعالیت میکنند تا مدت زمان 20سال از زمان صدور مجوز، معاف از مالیات هستند.

شرکت های وابسته به بورس یا شرکت هایی که خارج از بورس تایید شده باشند، به منظور افزایش سرمایه از پرداخت مالیات بر تمبر معاف میشوند.

جانِ کلام

در این مقاله تلاش کرده ایم تا درباره مالیات بر دارایی و موارد مربوط به آن بدانید را همراه با آخرین تغییرات سال جاری برایتان شرح دهیم. همانطور که میدانید رسیدگی به حسابهای مالیاتی نیازمند حسابرسی دقیق است و اشتباههای محاسباتی موجب گرفتاری های مالیاتی چشمگیر و ضررهای مالی جبران ناپذیر میشود. اما با سیستم حسابداری ابری(آنلاین) فینتو دیگر رسیدگی به امور مالی سخت و پرهزینه نیست و شما میتوانید تمام امور مالی تان را با کمترین هزینه و از هرکجا که باشید به صورت آنلاین حسایرسی کنید و به تمامی اسناد مالی خود رسیدگی کنید و همیشه به آنها دسترسی داشته باشید.