موضوع مالیات برای اصناف و مشاغل همیشه یکی از پر بحث ترین دغدغه های اصلی صاحبین کسب و کار است که قوانین آن هر ساله توسط دولت دچار تغییرات متفاوتی می شود. همه صاحبین مشاغل و کسب و کارها نیاز دارند که به دقت و درستی از نوع مالیاتی که ملزم به پرداخت آن هستند و شرایط و تبصره های معافیت های مالیاتی آن اطلاع داشته باشند. پس تا انتهای این مقاله از فینتو همراه ما باشید تا هرآنچه که لازم است درباره مالیات اصناف، میزان آن و شرایط و تبصره های بهره مندی از معافیت های مالیاتی بدانید را باهم بخوانیم.

مالیات اصناف و مشاغل چیست؟

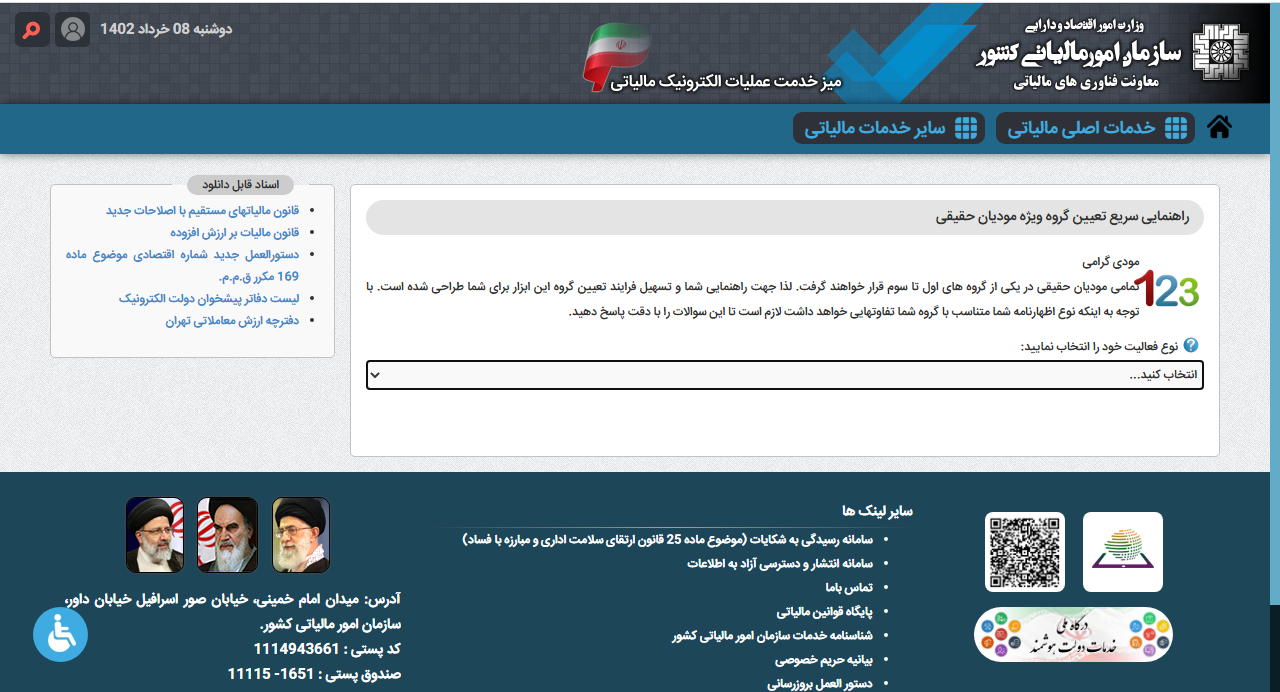

به زبان ساده مالیات اصناف و مشاغل همان مالیات بر درآمد است. مالیات بر درآمد یکی از انواع مالیات مستقیم است که مطابق با ماده 93 قانون مالیات های مستقیم، همه افراد حقیقی به جز آن هایی که توسط قانون از پرداخت مالیات معاف شده اند، موظف هستند که مالیات درآمدی را که از طریق اشتغال به دست آورده اند پس از کسر معافیت های مالیاتی پرداخت کنند. افراد حقیقی شامل طیف گسترده ای از افراد و کسب کارها هستند که لازم است طبقه بندی گروه و مشاغل خود را انتخاب کنند. به این منظور سازمان مالیات، سامانه ای راه اندازی کرده است که میتوانید با انتخاب شغل خود، گروه شغلی خود را متوجه شوید. نشانی این سامانه : https://tax.gov.ir/action/do/groupselector

طبقه بندی سه گانه مشاغل:

همانطور که در بالا نیز اشاره کردیم تمام اشخاص حقیقی که پرداخت مالیات هستند و لازم است که با توجه به گروهی که به آن تعلق دارند مالیات خود را بپردازند. اما مبنای تعیین گروه مشاغل چگونه است؟ مبنای اینکه شما در کدام یک از دسته بندی های گروه شغلی (اول، دوم، سوم) قرار دارید، بستگی به اظهارنامه مالیات عملکرد دو سال شما دارد. به طور مثال تعیین گروه بندی شغلی شما در سال 1403 بستگی به مبلغ مالیات عملکرد شما در سال 1402 دارد .

گروه اول صاحبان مشاغل:

گروه اول مشاغلی هستند که درآمد ابرازی آن ها (درآمد حاصل از فروش کالا یا فروش کالا همراه با ارائه خدمات آن ها) در اظهارنامه عملکرد آن ها در دو سال گذشته بیش از 5.5 میلیارد (برای سال 1401) باشد. علاوه بر آن مشاغل نام برده شده در جدول زیر، فارغ از میزان درآمد اظهار شده، موظف به پرداخت مالیات بر درآمد مشاغل هستند.

| گروه اول صاحبان مشاغل بر حسب نوع فعالیت | تکالیف مالیاتی |

| وارد کنندگان و صادرکنندگان |

1- ارائه دفاتر روزنامه، کل و یا سایر اسناد و مدارکی که در حکم سند و مدرک محسوب میشود 2- ارائه ترازنامه 3- ارائه صورت سود و زیان 4- انجام به موقع کلیه امور مالیاتی |

| صرافی ها | |

| هتل های سه ستاره و بالاتر | |

| صاحبین فروشگاه های زنجیره ای که مجوز معتبر دارند | |

| مالکان کارخانه ها و تولیدی ها که پروانه کسب دارند | |

| ارائه دهنگان خدمات مالی، حسابرسی، حسابداری | |

| ارائه دهنگان خدمات مشاوره ای، مدیریتی و انفورماتیک | |

| صاحبین موسسات حمل و نقل (زمینی، هوایی، ریلی) | |

| صاحبین موسسات حسابداری، حسابرسی و امور مالی |

گروه دوم صاحبان مشاغل:

افرادی که درآمد ابرازی آن ها (درآمد حاصل از فروش یا حاصل از فروش توام با خدمات) در اظهارنامه مالیات عملکرد دو سال گذشته بین 1.8 میلیارد تومان تا 5.5 میلیارد تومان باشد.

تکلیف مالیاتی برای این گروه شامل:

- نگهداری اسناد مربوط به فروش کالا یا ارائه خدمات یا سایر درآمدهای کسب شده

- نگهداری اسناد مربوط به خرید کالا یا دریافت خدمات و یا سایر هزینه ها

- تنظیم صورت درآمد و هزینه ماهیانه و همینطور سالیانه مربوط به گروه دوم مشاغل

گروه سوم صاحبان مشاغل:

مشاغلی که در گروه اول و دوم دسته بندی نمیشوند و کسب و کارهای کوچکی هستند که درآمد آن ها کمتر از 1.8 میلیارد تومان است در گروه سوم قرار میگیرند.

تکالیف مالیاتی برای این گروه از مشاغل:

- نگهداری اسناد مربوط به فروش کالا یا ارائه خدمات یا سایر درآمدهای کسب شده

- نگهداری اسناد مربوط به خرید کالا یا دریافت خدمات و یا سایر هزینه ها

- تنظیم صورت درآمد و هزینه م سالیانه مربوط به گروه سوم مشاغل

تعیین گروه بندی مشاغل برای شغل های نو پا و تازه تاسیس چگونه است؟

در بالا اشاره کردیم که مبنای تعیین گروه شغلی برای بعضی از مشاغل مشخص است و برای مشاغل دیگر نیز بر مبنای مالیات عملکرد آن ها در دو سال قبل است. اما اگر کسب و کاری تازه تاسیس و نو پا باشد، وظیفه تعیین گروه شغلی و انجام تکالیف مالیاتی در دو سال اول و تا موعد اظهارنامه مالیاتی سال سوم، بر عهده خود شخص است. تمام صاحبان مشاغل موظف هستند که تا حداکثر 4 ماه پس از راه اندازی کسب و کار خود، نسبت به معرفی کسب و کار خود و ثبت نام در سازمان مالیاتی اقدام کنند.

کدام اصناف و مشاغل از پرداخت مالیات معاف هستند؟

- گروه های فرهنگی و هنری

- موسسه ها و مراکز خیریه

- اصناف فعال در مراکز کمتر توسعه یافته

روش پرداخت مالیات اصناف و مشاغل چگونه است؟

همه صاحبین اصناف و مشاغل موظف هستند که طی بازه زمانی که از سمت اداره مالیات اعلام میشود (معمولا هر ساله تا 31 خرداد ماه) از طریق ورود به سامانه https://my.tax.gov.ir به صورت غیر حضوری نسبت به مشاهده و پرداخت مالیات مقطوع خود اقدام کنند

مالیات اصناف و مشاغل چگونه محاسبه میشود؟

برای محاسبه میزان مالیات اصناف و مشاغل لازم است که ابتدا میزان معافیت مالیات بر درآمد برای سال مالیاتی که قرار است اقدام به پرداخت مالیات بکنیم را بدانیم. به طور مثال رقم معافیت مالیات در سال 1401 معادل 39.600.000 تومان می باشد. این بدین معنی است که در صورتی که درآمد (سود) شما در سال کمتر از این مقدار باشد از پرداخت مالیات بر درآمد معاف و در صورتی که بیشتر باشد مشمول پرداخت مالیات خواهید بود. میزان مالیات به صورت پلکانی و مطابق با جدول زیر میباشد:

| درصد مالیات | نسبت به میزان: |

| 15% | نسبت به مازاد سود تا 50 میلیون تومان |

| 20% | نسبت به مازاد سود از 50 تا 100 میلیون تومان |

| 25% | نسبت به مازاد سود بیشتر از 100 میلیون تومان |

برای درک مطلب این موضوع بیایید باهم این مثال را نگاه کنیم: تصور کنید که شما در سال 1401، 400 میلیون درآمد داشته اید، از این عدد به مقدار 200 میلیون تومان مجموع هزینه های شما بوده است و پس از کسر این هزینه ها 200 میلیون تومان سود کسب کرده اید. برای 200 میلیون سود محقق شده ی شما پس از کسر 39.6 میلیون تومان معافیت مالیاتی (در سال 1401) ماخذ محاسبه مالیات شما، 160.4 میلیون تومان خواهد بود و نحوه محاسبه مالیات برای شما به شرح زیر است:

50 میلیون اول= 15% معادل 7.5 میلیون تومان

50 میلیون دوم = 20% معادل 10 میلیون تومان

60.4 میلیون باقی مانده= 25% معادل 15.1 میلیون تومان

پس در مجموع به 200 میلیون سود حاصل شده ی شما، پس از کسر معافیت مالیاتی مقرر شده برای هر سال، 32.6 میلیون تومان مالیات تعلق خواهد گرفت.

” بیشتر بخوانید: گروه بندی مشاغل مالیاتی و تکالیف مالیاتی – آخرین بروزرسانی “

استفاده از تبصره ماده 100 مالیات:

مطابق با تبصره ماده 100 افرادی که میزان درآمد آن ها به اندازه 10 برابر معافیت موضوع ماده 84 باشد، از انجام تکالیف مالیاتی مانند نگهداری اسناد و ارائه اظهارنامه مالیاتی معاف هستند و مالیات آن ها به صورت مقطوع تعیین میشود.

استفاده از تبصره ماده 100 مالیات برای سال 1401

مطابق با آخرین اخبار مالیات اصناف و مشاغل، کسب و کارهایی که کمتر از میزان 6 میلیارد و 720 میلیون تومان درآمد داشته اند میتوانند از تبصره ماده 100 استفاده کنند و با ورود به سامانه https://my.tax.gov.ir/ مالیات مقطوع خود را مشاهده و در 4 قسط آن را بپردازند. سخنگوی سازمان مالیاتی در ادامه گفته است که حدود 95 درصد از مشاغل و اصناف مشمول استفاده از این تبصره خواهند بود.

چه کسانی نمیتوانند از تبصره ماده 100 استفاده کنند؟

کسانی که تخلف یا فرار مالیاتی داشته باشند یا با اقداماتی از جمله کارت به کارت کردن به جای استفاده از دستگاه کارتخوان کرده باشند از شمول تبصره ماده 100 خارج خواهند شد و نمیتوانند از این تبصره استفاده کنند.

برای تهیه اظهارنامه مالیاتی به چه مدارکی نیاز داریم؟

هر کدام از صاحبان مشاغل و اصناف با توجه به گروه بندی که دارند به مدارک متفاوتی برای ارسال اظهارنامه نیاز دارند. در ادامه در جدول زیر مدارک مورد نیاز برای هر گروه از اصناف و مشاغل را میخوانیم

| گروه | مدارک مورد نیاز |

| اول | 1-اطلاعات هویتی و شناسایی به صورت کامل(اطلاعات افراد، مکان، مجوزهای مربوط به فعالیت)

2-درآمدی که مشمول مالیات است (به همراه ارائه معافیت های مالیاتی که شامل آن کسب و کار میشود و معافیت های قانونی) 3- ترازنامه 4- صورت حساب سود و زیان 5- موجودی مواد اولیه در پایان و شروع دوره ربردی برای کارخانه ها و تولیدی ها) 6- اطلاعات مربوط به واردات و صادرات کالاها 7-اطلاعات ملک و مالک 8-اطلاعات حساب های بانکی مربوط به کسب و کار 9-اطلاعات کامل شرکا 10- اطلاعات دفاتر قانونی 11- بهای تمام شده 12-اطلاعات هویتی حسابرس یا حسابدار |

| دوم | 1-اطلاعات هویتی و شناسایی به صورت کامل(اطلاعات افراد، مکان، مجوزهای مربوط به فعالیت)

2-درآمدی که مشمول مالیات است (به همراه ارائه معافیت های مالیاتی که شامل آن کسب و کار میشود و معافیت های قانونی) 3- موجودی مواد اولیه در پایان و شروع دوره 4- ترازنامه 5- اطلاعات حساب های کاری مرتبط با کسب و کار 6- کمک های اهدایی 7- اطلاعات مربوط به اموال و دارایی های مرتبط با کسب و کار 8-صورت درآمد و هزینه 9- اطلاعات شرکا

|

| سوم | 1-اطلاعات هویتی و شناسایی به صورت کامل(اطلاعات افراد، مکان، مجوزهای مربوط به فعالیت)

2-درآمدی که مشمول مالیات است (به همراه ارائه معافیت های مالیاتی که شامل آن کسب و کار میشود و معافیت های قانونی) 3- خلاصه هزینه و درآمد 4- ترازنامه 5-اطلاعات شرکا 6- اطلاعات حساب های کاری مرتبط با کسب و کار7- کمک های اهدایی |

سوال های متداول:

آیا میتوان به صورت خیر حضوری مالیات را پرداخت کرد؟

بله در حال حاضر مودیان مالیاتی میتوانند از طریق سامانه https://my.tax.gov.ir/ نسبت به مشاهده و پرداخت مالیات خود اقدام کنند

آیا امکان پرداخت اقساطی مالیات وجود دارد؟

بله مودیان مالیاتی میتوانند مالیات خود را در 4 قسط پرداخت کنند

کدام مشاغل میتوانند از معافیت تبصره ماده 100 استفاده کنند؟

تمام صاحبین اصناف و مشاغل درصورتی که بدهی مالیاتی و تخلف و فرار مالیاتی نداشته باشند و درآمد آن ها از مبلغ 6 میلیارد و 720 میلیون تومان (برای سال 1401) کمتر باشد میتوانند درخواست مشمولیت تبصره ماده 100 خود را بدهند و نسبت به پرداخت مالیات قطعی خود اقدام کنند.

آخرین اخبار مالیات اصناف و مشاغل

مهلت ارسال اظهارنامه تمدید نمیشود، اصناف اظهارنامه خود را در موعد موقرر تحویل دهند!

سخنگوی سازمان مالیاتی اعلام کرد که موعد پرداخت مالیات اصناف تا 31 خرداد ماه بود که بنا به مصوبه شورای هماهنگی سران قوا این مهلت به مدت 10 روز یعنی تا 10 تیر ماه 1402 تمدید شد اما این مهلت مجددا و برای بار دوم تمدید نخواهد شد. او با توضبح این نکته که بنا به تمدید مهلت ارسال اظهارنامه برای دوم نیست و از طرفی تصمیم گیری درباره تمدید بر عهده سازمان مالیاتی نیست، به آند دسته از اصناف و مشاغل که هنوز اقدام به ارسال اظهارنامه نکرده اند توصیه کرد که طی مدت مقرر شده (تا 10 تیر ماه 1402) نسبت به ارسال اظهارنامه یا استفاده از تبصره ماده 100 اقدام کنند.

انتقاد اتاق اصناف از سقف مبلغ مشمولان ماده 100 مالیات – 1402/03/26

رئیس اتاق اصناف طی گفت و گویی مطرح کرد که رقم 6 میلیارد و 720 میلیون تومان که به عنوان سفف استفاده از معافیت ماده 100 اعلام شده با توجه به افزایش قیمت ها و شرایط اقتصادی به هیچ وجه قابل قبول نیست.

مشکل مالیات اصناف حل خواهد شد – 1402/3/25

رئیس اتاق اصناف اردبیل طی مصاحبه ای اعلام کرد که مسئولان امور مالیاتی قول داده اند تا با افزایش اختیار مدیران استانی، بر اساس شرایط هر استان در خصوص مالیات تبصره ماده 100 تصمیم گیری شود تا نگرانی فعالان اقتصادی درخصوص مالیات مرتفع شود.

76 درصد اظهارنامه های مالیات مقطوع مربوط به تبصره ماده 100 است! – 1402/3/25

مدیر کل امور مالیاتی تهران طی مصاحبه ای با اکونومیست عنوان کرد که تعداد اظهارنامه های مالیاتی که از تبصره ماده 100 استفاده کرده اند نسبت به پارسال 16% رشد داشته است. او اذعان داشت از مجموع 60 هزار اظهارنامه مالیات مقطوعی که به سازمان مالیات ارسال شده است، میزان 76 درصد مربوط به اظهارنامه هایی است که در آن ها از تبصره ماده 100 استفاده شده است.

رایگان صورتحساب الکترونیکی خود را به سامانه مودیان ارسال کنید:

نرم افزار حسابداری فینتو با قابلیت اتصال کاملا رایگان به سامانه مودیان امکان ارسال صورتحساب های الکترونیکی را برای تمام کاربران فراهم کرده است و شما میتوانید همین حالا با استفاده از نرم افزار حسابداری فینتو بدون پرداخت هیچ گونه هزینه ای و همینطور بدون کمک گرفتن از شرکت های معتمد یا واسطه به آسانی صورتحساب های الکترونیکی خود را ارسال کنید.از امکانات نرم افزار حسابداری ابری فینتو میتوانیم به سیستم خرید و فروش، خزانه داری، انبار داری، ثبت اسناد اتوماتیک، امکان ارسال فاکتور و صورتحساب آنلاین و موارد متنوع دیگری که پاسخگوی نیازهای شما در حسابداری کسب و کارتان است اشاره کنیم. نرم افزار حسابداری فینتو به مدت 15 روز مهلت تست رایگان دارد و شما میتوانید همین حالا و با کلیک بر روی تصویر زیر رسیدگی به تمام امور مالی و حسابداری و همینطور اتصال به سامانه مودیان را به صورت رایگان با نرم افزار حسابداری فینتو آغاز کنید.