مالیات نقل و انتقال سهام از جمله مواردی است که سهامداران یک کسب و کار از آن بی اطلاع هستند و عدم آگاهی از نرخ صحیح و محاسبه و پرداخت آن میتواند فرآیند نقل و انتقال سهام را دردسر ساز بکند. در این مقاله از فینتو قرار است که باهم به صفر تا صد هرآنچه لازم است درباره مالیات نقل و انتقال سهام بدانید بپردازیم پس مثل همیشه همراه فینتو باشید.

مالیات نقل و انتقال سهام شرکت ها

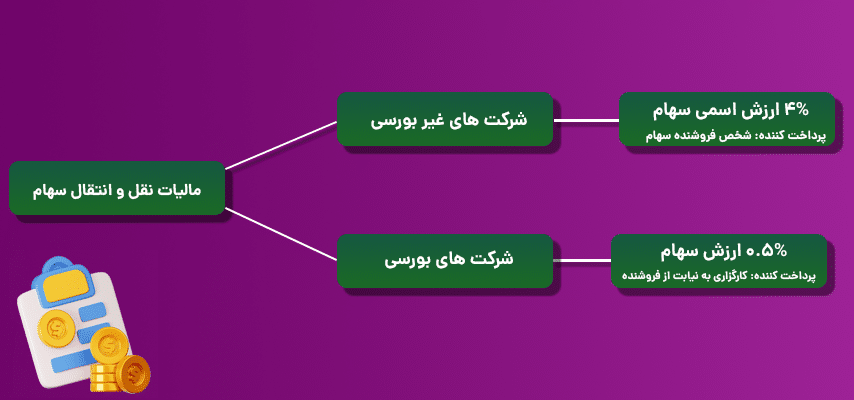

تمامی شرکت ها اعم از سهامی خاص، مسئولیت محدود و همچنین بورسی و غیربورسی مطابق با ماده 143 و 143 مکرر قانون مالیات مستقیم هنگام نقل و انتقال سهام، مشمول پرداخت مالیات هستند. این مالیات علاوه بر نقل و انتقال سهام، به انتقال حق تقدم سهام، سهم الشرکه و سهم الشرکه شرکا تعلق میگیرد. نرخ مالیات نقل و انتقال نیز بر حسب نوع شرکت متفاوت است که در ادامه به طور کامل آن را باهم میخوانیم.

وظیفه پرداخت مالیات نقل و انتقال بر عهده چه کسی است؟

از سوالات متداول این است که هنگام نقل و انتقال سهام، وظیفه پرداخت مالیات ان برعهده خریدار است یا فروشنده؟ پرداخت این مالیات بر عهده فروشنده است و شرکت های غیر بورسی میتوانند آن را به صورت مستقیم از حساب خود به اداره مالیات پرداخت نمایند و پرداخت این مالیات برای شرکت های بورسی از طریق کارگزاری ها انجام میشود. به طور کلی این نکته را به یاد داشته باشید که پرداخت مالیات همیشه بر عهده کسی است که از انجام آن معامله سود کسب میکند (فروشنده) و کسی که خریدار است و پرداخت کننده مبلغ معامله است وظیفه پرداخت مالیات را ندارد.

مالیات نقل و انتقال سهام شرکت

مطابق با قانون مالیات مستقیم، نرخ مالیات نقل و انتقال سهام برای شرکت ها ( اعم از سهامی خاص و مسئولیت محدود) 4% از ارزش سهام به صورت مقطوع است. سهامدار یا سهامدارانی که قصد انتقال سهام خود را دارند موظف هستند که پیش از انتقال سهام مالیات نقل و انتقال آن را از طریق سامانه امور مالیاتی پرداخت و نسبت به دریافت مفاصا حساب مالیاتی اقدام کنند.

ثبت حسابداری مالیات نقل و انتقال سهام شرکت

ثبت حسابداری مالیات نقل و انتقال سهام شرکت بسته به نوع انتقالی که صورت گرفته است دارد که در ادامه باهم آن ها را یاد میگیریم

ثبت حسابداری نقل و انتقال سهام بین سهامداران

به طور کلی در تمام انواع شرکت ها (سهامی خاص، مسئولیت محدود، بورسی و غیر بورسی) هنگامی که سهام شرکت میان سهامداران جدید یا قدیم خرید و فروش میشود ثبت حسابداری برای آن انجام نمیشود. زیرا در این حالت تعداد سهام های شرکت تغییر نکرده است و صرفا جا به جایی سهام میان سهامداران صورت گرفته است و در ساختار کلی تغییری اتفاق نیفتاده است پس نیازی به ثبت حسابداری نیست.

مالیات افزایش سرمایه شرکت های سهامی خاص

به طور کلی شرکت ها هنگام افزایش سرمایه با توجه به اینکه این افزایش سرمایه از کجا تامین میشود با پرداخت مالیات های زیر رو به رو هستند:

افزایش سرمایه از محل سود انباشته و اندوخته: معمولاً معاف از مالیات.

افزایش سرمایه از محل آورده نقدی و مطالبات: مالیات مستقیمی ندارد، اما هزینههای دفتری و حق تمبر دارد.

مالیات حق تمبر: ۰.۵ درصد از مبلغ افزایش سرمایه.

افزایش سرمایه از محل تجدید ارزیابی داراییها: بسته به قوانین، ممکن است معافیت یا تخفیف داشته باشد.

بیشتر بخوانید: اندوخته قانونی و تمام نکاتی که باید درباره آن بدانید

ثبت حسابداری افزایش سرمایه

اگر شرکتی به منظور تامین نقدینگی یا جذب سرمایه و یا هر دلیل دیگری اقدام به افزایش سرمایه و صدور سهام جدید بکند لازم است که ثبت حسابداری آن را انجام دهد . خوب است بدانید که هم اکنون با استفاده از نرم افزار حسابداری آنلاین فینتو به صورت رایگان میتوانید تمامی اسناد حسابداری را ثبت و به امور مالی کسب و کار خود رسیدگی کنید.

برای ثبت حسابداری افزایش سرمایه اگر به عنوان مثال اگر یک شرکت سهامی خاص 100 سهم جدید به ارزش اسمی هر سهم 50.000 تومان صادر کند، ثبت حسابداری آن به شیوه زیر خواهد بود.

موجودی نقد و بانک : 5.000.000 بدهکار

حساب سرمایه: 5.000.000 بستانکار

مالیات نقل و انتقال سهام شرکت بورسی

تمامی شرکت های بورسی هنگام نقل و انتقال سهام و یا افزایش سرمایه موظف هستند که به اندازه نیم درصد از ارزش سهام را به عنوان مالیات پرداخت نمایند . همانطور که در بالا نیز اشاره کردیم وظیفه دریافت این مالیات و پرداخت آن برعهده کارگزاری است.

به عنوان مثال اگر شرکت بورسی قصد فروش 1000 سهم خود را داشته باشد و ارزش هر سهم معادل با 200 تومان باشد، معادل نیم درصد آن که برابر با 1000 تومان است توسط کارگزاری به سازمان امور مالیاتی پرداخت میشود و کارگزاری ملزم به دریافت مفاصا حساب مالیاتی و ارائه آن به شرکت بورسی است.

ثبت حسابداری مالیات نقل و انتقال سهام بین سهامداران

همانطور که در بالا نیز اشاره کردیم، هنگامی که انتقال سهام بین سهامداران قدیم یا جدید صورت میگیرد، از آن جایی که این در تعداد سهام ها و ساختار سهامی شرکت تغییری ایجاد نشده و فقط انتقال بین سهامدارام انجام گرفته است نیازی به ثبت حسابداری نیست.

ثبت حسابداری سهام خزانه

در شرکت های بورسی هنگامی که یک شرکت اقدام به بازخرید سهام خود از سهامداران میکند، اصطلاحا به آن خرید سهام خزانه گفت میشود. از آن جایی که این عمل در حساب های شرکت تاثیر گذار است به ثبت حسابداری نیاز دارد.

نکته: توجه داشته باشید که سهام خزانه زیر مجموعه حقوق صاحبان سهام است و به عنوان کاهنده حقوق صاحبان سهام در ترازنامه ثبت میشود. توجه داشته باشید که سهام خزانه دارایی محسوب نمیشود.

ثبت حسابداری سهام خزانه به شکل زیر انجام میشود:

حساب سهام خزانه : بدهکار (به اندازه ارزش سهام مورد معامله)

موجودی نقد و بانک: بدهکار (به اندازه ارزش سهام مورد معامله)

به عنوان مثال فرض کنید که یک شرکت اقدام به بازخرید 10.000 سهم از سهامداران میکند و هر سهم معادل 500 تومان ارزش دارد. در این حالت ثبت حسابداری آن به شرح زیر خواهد بود:

حساب خزانه: : 5.000.000 بدهکار

حساب بانک: 5.000.000 بستانکار

ثبت حسابداری فروش سهام خزانه

حال تصور کنید که شرکت مجددا قصد فروش سهام خزانه را دارد. در این حالت نیز به ثبت حسابداری نیاز است. اما ثبت آن بسته به اینکه فروش سهام خزانه با زیان با سود بوده است یا با زیان متفاوت است. در ادامه ثبت هر دو مورد را باهم یاد میگیریم.

فروش سهام خزانه با سود

برای ثبت حسابداری فروش سهام خزانه در حالتی که شرکت از فروش آن ها سود کسب کرده است به روش زیر عمل میکنیم:

در مثال بالا گفتیم که این شرکت 10.000 سهام را به قیمت هر سهم 500 تومان و در مجموع 5.000.000 تومان خریداری کرده است. حال اگر شرکت این سهام را به قیمتی بالاتر (مثلا 800 تومان ) بفروشد و از فروش سهام خزانه سود کسب کند، ثبت حسابداری آن به شیوه زیر خواهد بود:

حساب موجودی نقد و بانک: 8.000.000 تومان بدهکار

سهام خزانه: 5.000.000 بستانکار

مازاد سرمایه: 3.000.000 بستانکار

فروش سهام خزانه با زیان

حالا اگر شرکت این 10.000 سهام را یا زیان و با قیمتی کمتر از قیمت هر سهم 500 تومان بفروشد (مثلا با قیمت 300 تومان) بفروشد، ثبت حسابداری آن به شیوه زیر خواهد بود:

موجودی نقد و بانک: 3.000.000 بدهکار

سهام خزانه: 2.000.000 بدهکار

سهام خزانه : 5.000.000 بستانکار

بیشتر بخوانید: حقوق صاحبان سهام یا حقوق مالکلنه چیست؟

جریمه عدم پرداخت مالیات نقل و انتقال سهام

تمامی شرکت ها فارغ از نوع و ماهیت شرکت در صورتی که اقدام به پرداخت مالیات نقل و انتقال سهام پیش از انجام انتقال نکنند، مشمول جرایم زیر خواهند بود.

- در سهام های بورسی عدم پرداخت مالیات نقل و انتقال توسط کارگزاری جریمه ای معادل10% مالیات پرداخت نشده خواهد داشت. همچنین به ازای هر ماه تاخیر از تاریخ سررسید جریمه به میزان 2.5% به آن اضافه خواهد شد.

- در سهام های غیر بورسی در صورت عدم پرداخت مالیات نقل و انتقال پیش از انجام انتقال، انتقال مالکیت سهام انجام نمیشود (ماده 199 قانون مالیات مستقیم)

- اداره ثبت یا دفاتر اسناد رسمی وظیفه دارند که هنگام ثبت انتقال سهام، گواهی پرداخت مالیات نقل و انتقال را از فروشنده دریافت و ضمیمه پرونده بکنند. در صورتی که دفاتر اسناد رسمی یا اداره ثبت این کار را انجام ندهند مشمول پرداخت جریمه ای به میزان 20% مالیات متعلق به مودی (فروشنده سهام) خواهند بود. در صورت تکرار تخلف نیز به مجازات حبس تعزیری درجه شش محکوم خواهند شد.