لایحه به معنای نوشتاری است که از سوی کسی که معترض است یا اصطلاحا صاحب دعواست (چه دعاوی کیفری و چه حقوقی)، به مراجع قضایی تقدیم گردد.در این مقاله با لوایح مالیاتی بیشتر آشنا می شویم، زیرا که مالیات و هر آنچه که مربوط به آن است، جزو مباحثی می باشد که همه ما، با هر نوع کسب و کاری، در هر اندازه و با هر فعالیتی درگیر آنیم.با من همراه شوید تا نکات مفیدی را با شما به اشتراک بگذارم.

برگه تشخیص مالیات:

اولین و مهمترین برگه مالیاتی، برگ تشخیص می باشد.در این برگ، مامور مالیاتی به اسناد و مدارک، رسیدگی می کند و ممکن است نظر شخصی وی نیز در آن وارد شود.

برگه مطالبه مالیات:

در مقابل برگه تشخیص، برگه مطالبه قرار دارد که بدون اظهار نظر شخصی مامور مالیاتی، مبلغی که باید پرداخت شود را نشان می دهد.مانند برگه مطالبه مالیات ارزش افزوده و برگه مطالبه مالیات تکلیفی

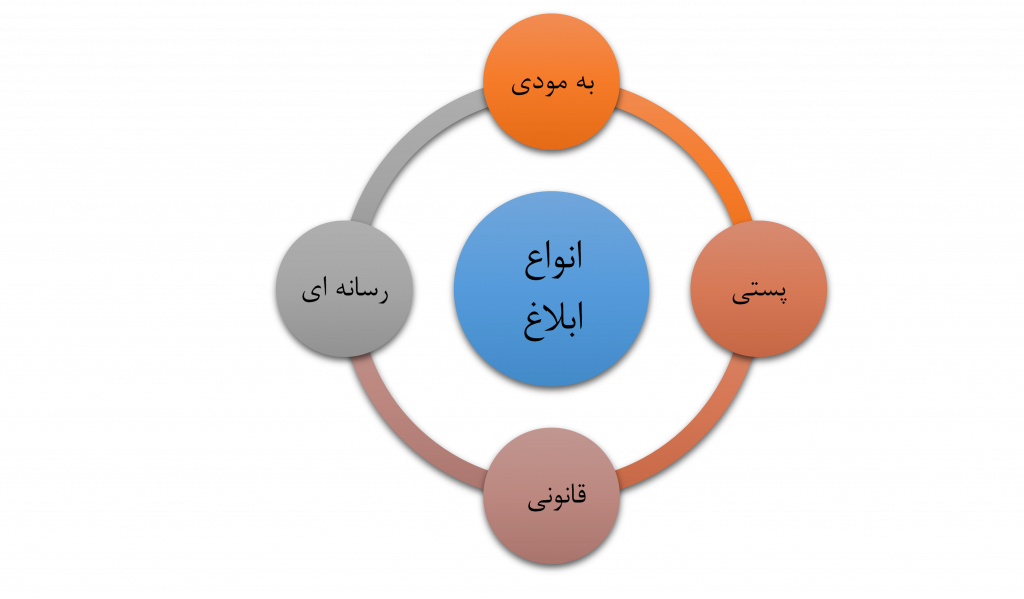

انواع ابلاغ مالیات:

-

ابلاغ به مودی:

در این مورد، مامور مالیاتی مستقیما به آدرس قانونی واحد تجاری مراجعه می کند.وی برگه ابلاغ را به مدیرعامل یا بالاترین شخص در واحد تجاری تحویل میدهد.در صورتی که ایشان حضور نداشته باشند، مامور مالیاتی آن را به کارمندی که نامش در لیست حقوق ثبت شده باشد، تحویل می دهد.

اگر شخص واجد شرایطی در محل نباشد تا برگه ابلاغ را تحویل بگیرد، مامور مالیاتی می تواند یا آنرا به محل الصاق کند و یا استنکاف ( به معنای دریافت نکردن برگه توسط مودی)، ثبت نماید.

نکته:

در زمان ابلاغ، تاریخ باید به صورت دقیق و بدون خط خوردگی ثبت شود.

-

ابلاغ پستی:

در این مورد، مامور پست تمام کارهایی که برای مامور مالیاتی ذکر کردیم را انجام داده، نتیجه را به اداره امور مالیاتی اعلام می کند.

-

ابلاغ قانونی:

تفاوت آن با مورد اول در این است که در ابلاغ به مودی، مودی موظف است سریعا به موضوع رسیدگی نماید، در حالی که در ابلاغ قانونی فرض بر این است که امکان دارد مودی نتوانسته باشد به موقع برگه ابلاغ را دریافت نماید.بنابراین چنانچه وی اعتراضی داشته باشد می تواند با مدارک لازم جهت اعتراض به اداره امور مالیاتی مراجعه کند.

-

ابلاغ رسانه ای:

چنانچه اداره امور مالیاتی با تمامی موارد ذکر شده، باز هم به مودی دسترسی پیدا نکند، به نزدیک ترین رسانه به خود مراجعه می کند و برگه ابلاغیه را منتشر می سازد.

نکته:

هرگونه تغییر آدرس را حتما به صورت کتبی به اداره امور مالیاتی اعلام کرده و در دبیرخانه ثبت نمایید. زیرا تغییر آدرس در زمینه مالیات هیچ کمکی به شما نخواهد کرد . مامور مالیاتی میتواند به آدرس قبلی شما مراجعه کند و برگه ابلاغ را در آن محل الصاق کند.

به خصوص اگر ابلاغیه به دست شما نرسد، نمی توانید مدارک خود را تحویل دهید و در آینده قابل پیگیری و اعتراض نیز نخواهد بود. در نتیجه یکی از موارد مهمی که در رسیدگی ها اهمیت دارد را از دست می دهید.

حتما بخوانید: همه چيز درباره دفاعيه مالياتي و تنظيم لايحه آن

انواع رسیدگی در ابلاغ مالیات:

-

بر مبنای دفاتر:

چنانچه برگ تشخیص را دریافت کردید و نسبت به آن اعتراضی داشتید، ابتدا نسبت به تهیه و ارسال نامه دریافت مبانی تشخیص، اقدام نمایید.مامور رسیدگی در جریان رسیدگی به اسناد و مدارک شما ممکن است که دفاتر شما را بپذیرد؛ در واقع رسیدگی مالیاتی شما از طریق رسیدگی به دفاتر خواهد بود.اگر شما هزینه هایی را ثبت کرده باشید که درآمد حاصل از آن ثبت نشده باشد، مطابق اصل تطابق درآمد و هزینه، وی هزینه های شما را نمی پذیرد.

همچنین اگر اسناد و مدارک مثبته لازم برای هزینه های شما وجود نداشته باشد، هزینه ها را برگشت میزند و از درآمد شما کسر میکند.

-

بر مبنای علی الراس:

اگر دفاتر شما به دلیل مواردی که مطابق آیین نامه تحریر دفاتر، منجر به رد دفاتر میشود، رد گردد و یا شما دفاتر خود را به اداره دارایی ارائه نکرده باشید، مامور مالیاتی می تواند رسیدگی پرونده شما را علی الراس اعلام کند و از طریق ضرایب مربوط به هر فعالیت تجاری میزان مالیات بر درآمد مشمول مالیات شما را بدست آورد. در این خصوص دو جنبه حائز اهمیت می باشد:

حتما بخوانید: مالیات علی الراس چیست؟ همه چیز درباره مالیات علی الراس

-

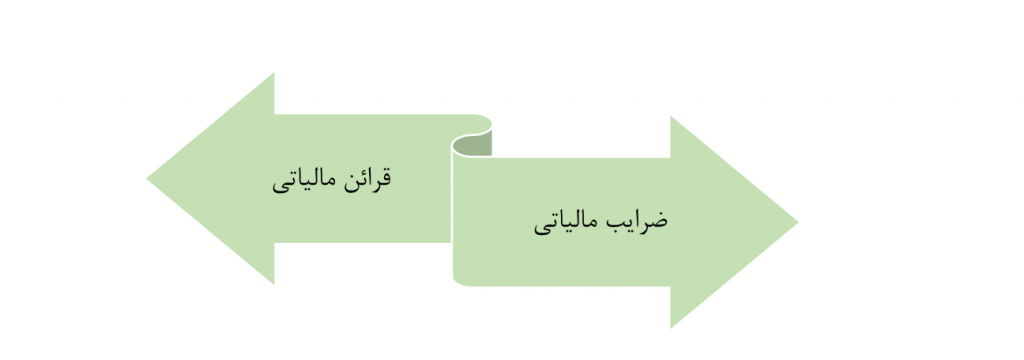

قرائن مالیاتی:

بسته به نوع فعالیت و در آمد کسب شده متفاوت می باشد.مواردی مانند اینکه واحد تجاری شما در کدام نقطه از شهر است، فعالیت های مشابه شما چه میزان در سال درآمد دارند یا وضعیت بازار از لحاظ رکود و رونق به چه صورت بوده است؛ توسط واحد مالیاتی و به عنوان قرائن مالیاتی قابل رسیدگی است.

-

ضرایب مالیاتی:

زمانی که درآمد مشمول مالیات شما توسط قرائن مالیاتی تعیین شد، پس از آن توسط ضرایب مالیاتی، میزان مالیات شما محاسبه میشود. ضرایب مالیاتی در دفترچه ای تحت عنوان دفترچه ضرایب، هر ساله در سازمان امور مالیاتی کشور، با حضور نمایندگانی از بانک مرکزی، اتاق بازرگانی و صنایع و معادن کشور، نظام پزشکی، اصناف و سازمان مالیاتی کشور تعیین میگردد و سپس منتشر شده و به اطالع عموم میرسد.

مثال:

فرض کنید ضریب یک فعالیت 15 درصد باشد، یعنی برای این فعالیت 85درصد بهای تمام شده و 15 درصد سود در نظر گرفته باشند؛ بنابراین در حالتی که شما فروش خود را ارائه کرده باشید، مامور مالیاتی درآمد مشمول مالیات را در ضریب مربوطه ضرب کرده و بسته به اینکه شخص حقیقی یا حقوقی است، مالیات محاسبه می شود.

در حالتی که فروش به مامور مالیاتی اعلام نگردد و فقط خرید اعلام شود و یا خرید هم در دسترس نباشد، مامور مالیاتی می تواند با استفاده از سایت ها و اسناد و مدارک در دسترس خود، میزان خرید یک سال واحد تجاری در حال رسیدگی را بدست آورد.

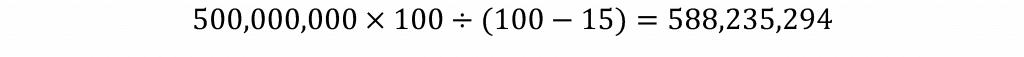

در این مثال، میزان خرید یک سال، مبلغ پانصد میلیون ریال بدست آمده است. مامور رسیدگی این رقم را در صد ضرب کرده، بر صد منهای ضریب مالیاتی تقسیم مینماید تا میزان فروش را بدست آورد. فرض کنید ضریب مالیاتی 15 %باشد پس داریم:

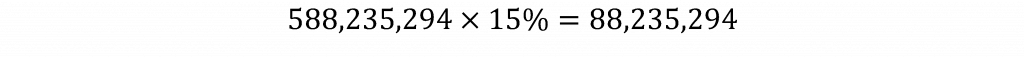

مبلغی که بدست آوردیم، مبلغ فروش است.حال برای آنکه میزان سود مشمول مالیات را بدست آوریم، بایستی مبلغ فروش را در ضریب مالیاتی که در این مثال 15% بود ضرب نماییم:

پس از آنکه مبانی تشخیص را از مامور مالیاتی دریافت کردیم، نکته بعدی که مهم است، مهلت برگه پرداخت است. زمان مهلت اعتراض برای برگه تشخیص 30 روز می باشد.

مهلت های قانونی:

در مهلت های قانونی از عبارت ظرف استفاده شده است، یعنی شما فرصت دارید از روز اول تا پایان روز سی ام، اقدام کنید. بهتر است امور خود را به روز آخر و دقیقه نود نسپارید تا دچار مشکل نشوید.

انواع مراجع مالیاتی:

جهت مراجعه به هر یک از مراجع مالیاتی باید سلسله مراتب را رعایت نمایید. همیشه سعی کنید مسائل مورد نظر را در سطوح پایین تر رسیدگی و حل نمایید.

چنانچه نتوانستید با رئیس اداره به توافق برسید، به هیئت بدوی رفته و به توافق برسید و در آنجا پرونده را فیصله دهید؛ زیرا هر چه قدر که این رسیدگی طولانی تر شود جرایم شما بیشتر میشود.

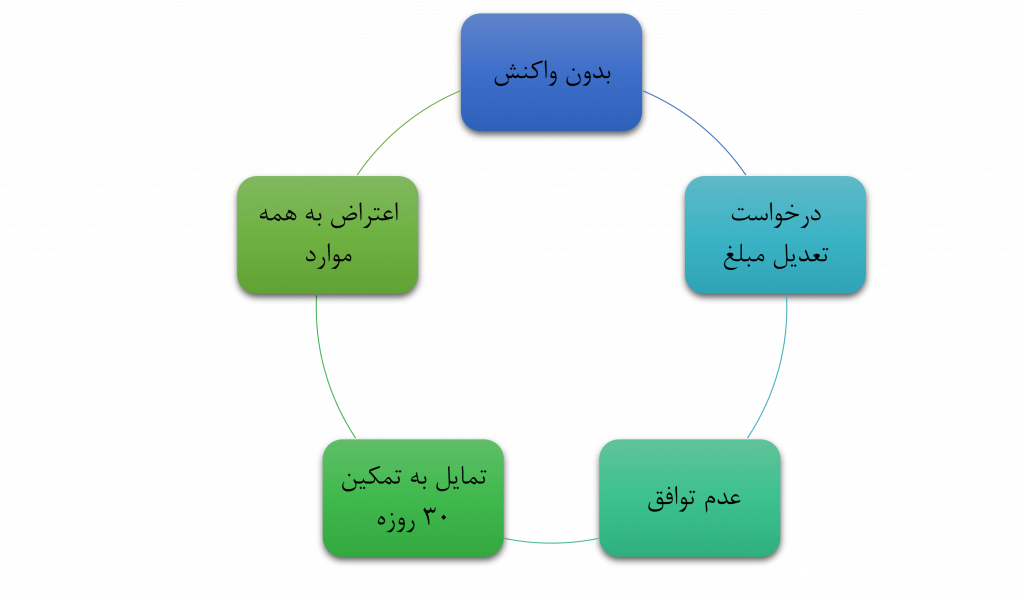

در برابر برگه تشخیص، ممکن است یکی از راهکارهای زیر را دنبال کنید.

واکنش های احتمالی:

-

بدون واکنش:

در این حالت یعنی شما مبلغ مالیات را پذیرفته اید و در واقع نسبت به برگ تشخیص تمکین نموده اید. در این صورت ظرف مهلت ده روز باید مالیات را پرداخت نمایید.

-

درخواست تعدیل مبلغ:

شاید بخواهید با رئیس اداره جلسه ای بگذارید و به توافق برسید. دلایل خود را ارائه دهید و در صورتی که نتوانستید به توافق برسید، مورد در پرونده درج خواهد شد.

رئیس اداره، برگ تشخیص خالص جلسه را یادداشت میکند و شاید درصدی از مبلغ مالیات را نیز به عنوان تخفیف در نظر بگیرد.

در این حالت باید مدیر واحد تجاری حتما زیر برگه این عنوان، بنویسد که “موافقت خود را با تعدیل درآمد مشمول مالیات از ماخذ … اعلام میدارم “و امضا نماید.

این برگه باید در دبیر خانه ثبت شود؛ بعد از ثبت قطعی و ظرف مهلت ده روز مالیات پذیرفته شده باید پرداخت شود، دیگر زمان اعتراض وجود ندارد و برگ قطعی صادر میشود.

-

عدم توافق :

این جمله در صورت عدم توافق گزارش، در پشت برگه مانند قبل نوشته میشود. نکته عدم توافق توسط مودی یادداشت میشود، امضاء میگردد و به هیئت بدوی هدایت می شود.

-

تمایل به تمکین 30 روزه:

یعنی اوراق مستقیما به مراجع قانونی ارجاع شود اما شما ترجیح دهید که در فرجه سی روزه تمکین کنید یا جهت اعتراض اقدام نمایید. میتوانید به اداره دارایی مراجعه کنید و جلسه تشکیل داده و توافق نمایید؛ به این صورت نیازی نیست که حتما منتظر بمانید که اوراق شما به هیئت بدوی ارجاع داده شود.

-

اعتراض به همه موارد:

ممکن است شما نسبت به قرائن و ضرایب و مالیات تعیین شده معترض باشید. در این حالت درخواست تجدید نظر می نمایید. باید توجه داشته باشید محاسن این کار از معایب آن بیشتر باشد؛ زیرا که هر چقدر رسیدگی به این موارد زمان بیشتری طول بکشد، به ضرر شما خواهد بود.

محاسن تمکین(توافق مالیاتی):

با استناد به ماده 190، مربوط به اختیارات رئیس اداره امور مالیاتی جهت بخشودگی جرایم مالیاتی، میتوانید در جلسه ای که با رئیس اداره داریدبا وی به توافق رسیده و از این محاسن برخوردار شوید.

اما گاهی اوقات مودی با اسناد و مدارک کافی ای که در دسترس دارد، معتقد است که می تواند اصل مالیات را به میزان قابل توجهی کاهش دهد، پس به هیئت بدوی میرود و مدارک خود را ارائه میکند.در چنین مواردی شاید منفعت حاصل بیشتر از معایبی باشد که ممکن است وارد گردد.

نقش وکیل مالیاتی:

تا زمانی که با چگونگی اعتراض به عملکرد ماموران مالیاتی آشنا نباشید، نمیتوانید از حقوق خود دفاع کنید.بنابراین بهتر است قبل از هرگونه اقدامی، با کارشناسان مربوطه مشورت نموده و یا یک وکیل مالیاتی استخدام کنید؛ تا از طرف شما به اعتراض رسیدگی کرده و تا اعلام رای تجدید نظر موضوع را پیگیری نماید.

اعتراض در هیئت بدوی :

هیئت های حل اختالف مالیاتی متشکل از سه نفر است. زمان ابلاغ تا زمان برگزاری جلسه هیئت باید فرجه ده روزه داشته باشد تا شما بتوانید مدارک خود را جمع اوری کنید و به جلسه هیئت بدوی مراجعه کنید. زمان ورود به هیئت بدوی حتما درخواست خود را به صورت کتبی یادداشت کرده باشید به صورت مختصر کلمات خود را بیان کنید، ذکر آیین نامه ها و دستورالعمل ها میتواند موثر باشد. از طولانی نویسی پرهیز کنید.

مدارک و اسناد لازم را جمع آوری کنید.در لایحه ارسالی خود حتما بخواهید که مدارک شما رسیدگی مجدد گردد تا قبل از اینکه به هیئت حل اختلاف مراجعه کنید، یک نفر کارشناس تراز اول به پرونده شما رسیدگی کرده باشد. پس از آن رای هیئت قطعی و لازم الاجراست مگر اینکه شما ظرف مهلت بیست روز نسبت به این رای اعتراض کنید.

همانطور که شما به روند رسیدگی میتوانید اعتراض کنید مامور مالیاتی هم میتواند نسبت به رسیدگی خودش دفاعیه داشته باشد و حتی نسبت به ادعای شما اعتراض کند پس همیشه یک سایه در روند اعتراض به دنبال شما خواهد بود.

تجدید نظر:

از جمله مواردی که قبل از ورود به تجدید نظر باید مدنظر قرار گیرد این است که شما باید مالیات مورد قبول خود را به حساب اداره مالیاتی واریز نمایید و بعد به تجدید نظر بروید و همچنین در صورتی که رای تجدید نظر با رای هیئت بدوی یکی باشد ما به التفاوت مالیات مورد قبول خودتان و مالیات تعیین شده توسط هیئت بدوی به میزان یک درصد مشمول جریمه میگردد.

حتما بخوانید: انبارگردانی چیست و چه تاثیری دارد؟

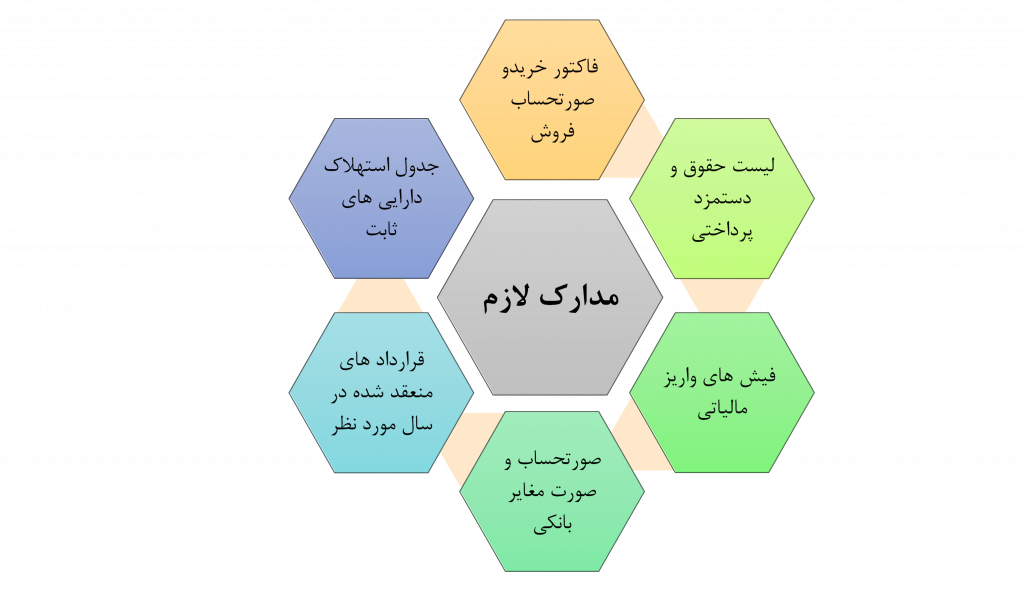

گزارش مغایرت بانکی:

هر حساب بانکی موجود در دفاتر باید با صورتحساب دریافتی از بانک تطبیق داده شود، به طوری که گردش حساب و مانده حساب فاقد هرگونه مغایرت باشد. صورتحساب بانکی همراه با مهر و امضا جهت ارائه به سازمان امور مالیاتی، به طور منظم باید بایگانی شود. همچنین یک گزارش صورت مغایرت بانکی تهیه گردد که در آن انجام عملیات ذکر شده نشان داده شود و به امضاء مدیر مالی و مدیرعامل نیزبرسد.

کنترل مدارک قانونی:

از جمله مدارکی که باید قبل از ارسال اسناد به اداره دارایی، کنترل گردد:

استفاده از سیستم های حسابداری جهت محاسبه مالیات:

مؤدیانی که از سیستم های الکترونیکی استفاده می نمایند, موظفند حداقل ماهی یکبار خالصه عملیات داده شده به ماشین های الکترونیکی را در دفتر روزنامه یا دفتر مشاغل حسب مورد ثبت و حداکثر ظرف مهلت تعیین شده در ماده 14 این آئین نامه به دفتر کل منتقل کنند.

علاوه بر این به منظور تسهیل رسیدگی باید آئین نامه ها یا دستورالعمل های کار ماشین، برنامه های آن و نحوه کار با نرم افزارهای مالی مورد استفاده را در اختیار مأموران رسیدگی قرار دهند.

ضمناً مؤدیان مکلفند خالصه عملیات داده شده به ماشین های الکترونیکی را برای هر یک از سه ماهه اول تا سوم هر سال حداکثر ظرف مدت یک ماه پس از پایان سه ماه و برای سه ماهه چهارم تا تاریخ انقضای مهلت تسلیم اظهارنامه به ادارات امور مالیاتی مربوطه تسلیم نمایند.

فینتو:

فینتو یک سیستم حسابداری آنلاین می باشد که عملیات مالی شرکت ها از جمله محاسبه حقوق و دستمزد کارکنان،محاسبه تنخواه،تهیه دیسکت بیمه،مالیات و بانک،چاپ فیش حقوقی و غیره را با تعرفه بسیار پایینی انجام می دهد.شما می توانید با استفاده از این سیستم مزیت آنلاین بودن و در دسترس بودن همیشگی اطلاعاتتان را در هر زمان و هر مکان داشته باشید.ثبت نام کنید و لذت ببرید.

روی سایتتون فکر نمیکنم مبحثی از مالیات باشه که مقاله ازش ننوشته باشین

واقعا عالیه

مباحث اعتراض مالیاتی واقعا پیچیده است

دارم به این فکر میکنم که مشاور مالی استخدام کنم چون هرچی میخونم نمیفهمم

میزان ضریب مالیاتی چطور بدست میاد؟